Les fonds Evergreen transforment les conditions pour les investisseurs en private equity

Historiquement, le Private Equity n'a été accessible qu'aux investisseurs institutionnels par le biais de structures de fonds fermées correspondant à leur expertise et à leur organisation. Cependant, la popularité croissante de cette classe d'actifs auprès d'investisseurs non institutionnels disposant de ressources et de préférences différentes a conduit à l'émergence de structures ouvertes, qui sont devenues de plus en plus populaires ces dernières années.

Ces fonds ouverts, également connus sous le nom de fonds « Evergreen », ont révolutionné le panorama des marchés privés. Ils offrent enfin à un plus grand nombre d'investisseurs l'opportunité de réaliser des investissements à long terme dans des sociétés privées, tout en préservant la flexibilité et la liquidité.

Les fonds Evergreen offrent un accès plus diversifié et une exposition immédiate

Les fonds Evergreen disposent de caractéristiques intéressantes en raison de l’absence d’un « horizon prédéfini » ou d'une « date de fin », mais aussi à de conditions d'entrée moins restrictives. Avec des montants d’investissement initiaux moins élevés et la possibilité de souscrire au fonds sur une base périodique, ces fonds deviennent accessibles à un groupe plus large d'investisseurs qui n'auraient peut-être pas été en mesure d'accéder aux fonds de Private Equity traditionnels avec des périodes de souscription plus contraignantes et fixes.

La structure de ces fonds permet également une exposition immédiate aux sociétés privées dès le premier jour et la possibilité de maintenir une allocation cible cohérente à la classe d'actifs. Contrairement aux fonds fermés, qui investissent progressivement les montants au cours de la période d'investissement (généralement les cinq premières années de la durée du fonds), les fonds Evergreen permettent aux investisseurs de déployer pleinement leur capital immédiatement. Les investisseurs peuvent ainsi commencer à bénéficier sans délai d'un portefeuille déjà connu au moment de l'investissement.

Les fonds Evergreen permettent une liquidité optionnelle

Les fenêtres de liquidité périodiques des fonds Evergreen, proposées par la possibilité d’effectuer des rachats périodiques, permettent aux investisseurs qui le souhaitent d'ajuster leur allocation. Ces fenêtres de liquidité leur permettent d'accéder à leur capital avec plus de souplesse que les fonds de Private Equity traditionnels. Les investissements réalisés dans les fonds fermés sont généralement bloqués pour la durée du fonds (généralement de 10 à 12 ans), et les distributions sont effectuées au cours de la durée de vie du fonds, progressivement, lorsque les investissements sous-jacents sont vendus.

Les fonds Evergreen peuvent offrir des rendements potentiellement plus élevés

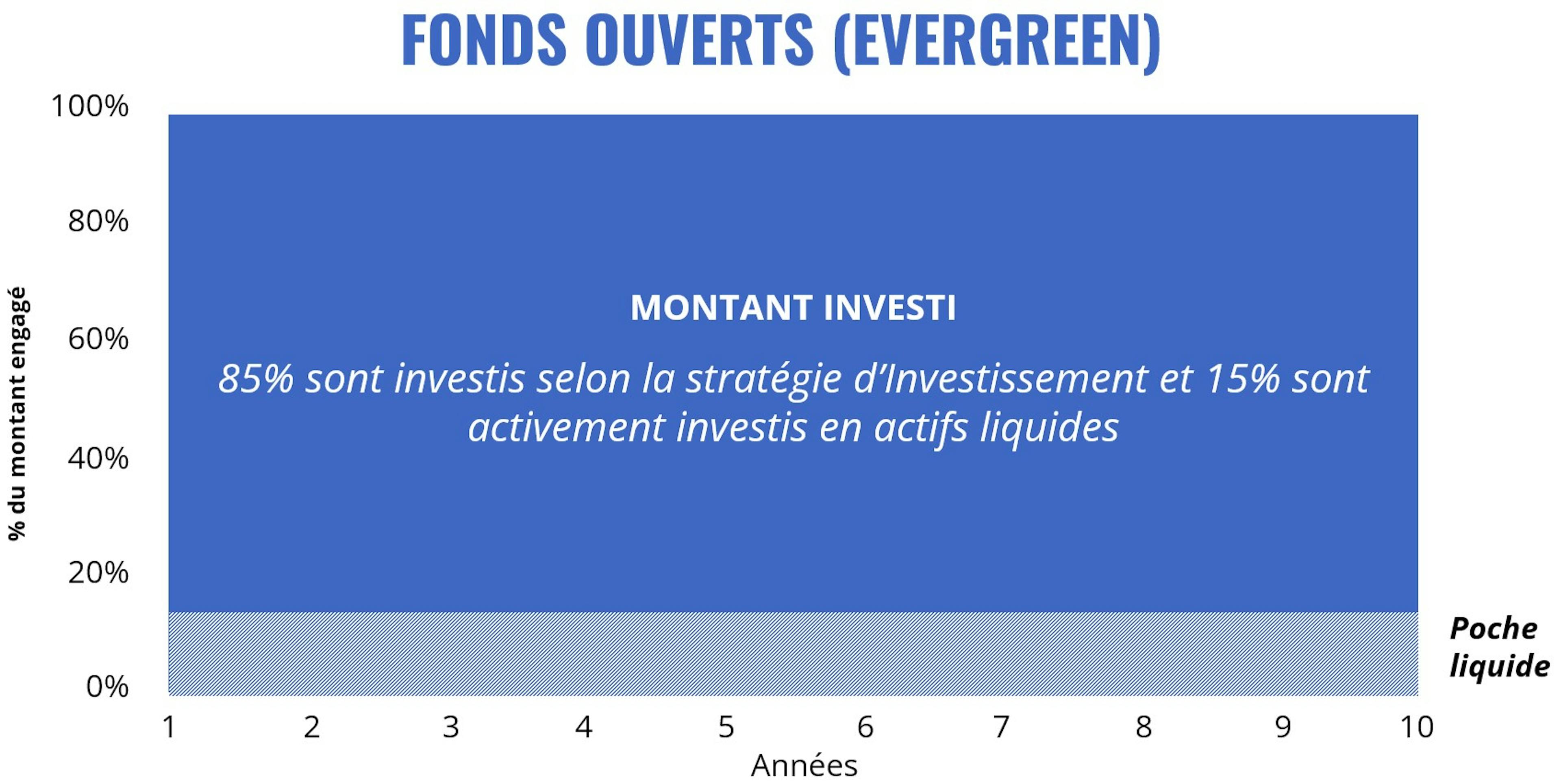

Les fonds Evergreen étant entièrement appelés dès le premier jour, la totalité du montant engagé est investie immédiatement. Ainsi, non seulement le capital est immédiatement mis à contribution, mais les distributions sont également réinvesties avec le même objectif de rendement annuel, ce qui permet aux investisseurs de profiter pleinement des effets de capitalisation de leurs investissements gérés par une équipe d'experts.

À titre d'illustration, le premier graphique montre que les fonds fermés utilisent généralement le taux de rendement interne (TRI) qui ne prend en compte que les rendements du montant effectivement investi (partie en vert foncé), qui ne représente souvent qu'une fraction du montant engagé. Le montant qui n’est pas encore investi (partie en gris clair) est conservé par l'investisseur sous la forme de liquidités et seront investis à un TRI différent en fonction de leur gestion des liquidités et de leur expertise.

En revanche, le second graphique montre que les fonds Evergreen utilisent la méthode des rendements annuels, qui est basée sur le montant entièrement appelé au premier jour.

À titre d'illustration uniquement. Il convient de noter que ces indicateurs sont calculés sur des bases différentes (100 % pour les fonds Evergreen et portion vert foncé pour les fonds fermés) et ne peuvent pas être directement comparés.

Les fonds Evergreen facilitent la vie des investisseurs

Les fonds Evergreen éliminent les tâches telles que la gestion active des montants non financés par des appels de fonds et le réinvestissement des distributions. Cette simplification rend les fonds Evergreen particulièrement appropriés pour les investisseurs qui n'ont pas les ressources nécessaires pour gérer activement leurs investissements. De plus, en investissant dans des fonds Evergreen, les investisseurs peuvent bénéficier de la gestion de trésorerie et de l'expertise opérationnelle des gérants de fonds, ce qui renforce encore le rendement potentiel de leurs investissements.

Chez Carmignac, nous croyons fermement au rôle que jouent les fonds Evergreen pour permettre à nos clients de bénéficier des opportunités attrayantes proposées par le Private Equity. Nous sommes fiers d'avoir lancé une solution de Private Equity tout-en-un visant à offrir un accès à des entreprises de qualité tout en atténuant les défis historiques de cette classe d'actifs.

Carmignac Private Evergreen

Un accès privilégié à des opportunités de Private Equity diversifiéesEn savoir plusCarmignac Private Evergreen A EUR ACC

- Durée minimum de placement recommandée*

- 5 ans

- Indicateur de risque**

- 6/7

- Classification SFDR***

- Article 8

*Durée minimum de placement recommandée : Cette part/classe pourrait ne pas convenir aux investisseurs qui prévoient de retirer leur apport avant le délai recommandé. Cette référence au profil d’investisseur ne constitue pas un conseil en investissement. Le montant qu’il est raisonnable d’investir dans un OPCVM dépend de votre situation personnelle et doit être envisagé au regard de votre portefeuille global. **L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme. La catégorie de risque n’est pas garantie et pourra évoluer dans le temps. ***Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d'actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l'investissement durable avec des objectifs mesurables, ou ceux qui ne remplissent les conditions ni de l'article 8 ni de l'article 9 et dont la stratégie d'investissement ne prend pas en compte les facteurs ESG. La classification SFDR des Fonds peut évoluer dans le temps. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

Principaux risques du Fonds

Risques inhérents

Liquidité: Si des rachats exceptionnellement importants sont effectués et que ces derniers obligent le Fonds à vendre des actifs, alors la nature illiquide des actifs pourrait obliger le fonds à les liquider avec une décote, notamment en cas de conditions défavorables telles que des volumes anormalement limités ou des écarts inhabituellement importants entre les cours acheteur et vendeur.Valorisation: La méthode de valorisation, qui repose en partie sur des données comptables (calculées trimestriellement ou semestriellement), et le décalage dans le temps avec lequel les VL sont reçues des General Partners, pourraient avoir des impacts sur les VL avec un certain retard. De plus, la VL est sensible à la méthodologie de valorisation adoptée.Gestion discrétionnaire: Les investisseurs s'en remettent exclusivement au pouvoir discrétionnaire des gérants et au niveau de transparence des informations disponibles pour sélectionner et réaliser des investissements appropriés. Il n'y a aucune garantie quant au résultat final des investissements.Contrôle limité sur les investissements secondaires: Lorsque le Fonds effectue un investissement secondaire, il n'a généralement pas la possibilité de négocier les modifications des documents constitutifs d'un fonds sous-jacent, de conclure des lettres d’accompagnement ou de négocier les conditions juridiques ou économiques de la participation dans le fonds sous-jacent ciblé. Une fois acquis par le Fonds, les fonds sous-jacents investissent généralement de manière totalement indépendante.Articles associés

Carmignac fait son entrée sur les marchés privés

COMMUNICATION MARKETING. Veuillez vous référer au KID/prospectus du fonds avant de prendre toute décision finale d'investissement.

La décision d'investir dans le fonds promu doit tenir compte de toutes ses caractéristiques ou de tous ses objectifs, tels qu'ils sont décrits dans son prospectus.

Ce document ne peut être reproduit, en tout ou en partie, sans l'autorisation préalable de la société de gestion. Il ne constitue pas une offre de souscription, ni un conseil en investissement. Les informations contenues dans ce document peuvent être partielles et modifiées sans préavis. Les investisseurs peuvent avoir accès à un résumé de leurs droits en français aux liens suivants (paragraphe 6 « Résumé des droits des investisseurs ») :

• France : https://www.carmignac.fr/fr_FR/article-page/informations-reglementaires-3862;

• Suisse : https://www.carmignac.ch/fr_CH/article-page/informations-reglementaires-1789;

• Belgique : https://www.carmignac.be/fr_BE/article-page/informations-reglementaires-2244. Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr. La décision d’investir dans le fonds promu devrait tenir compte de toutes ses caractéristiques et de tous ses objectifs, tels que décrits dans son prospectus. La référence à certains titres et instruments financiers est faite à titre illustratif pour mettre en évidence des valeurs qui sont ou ont été incluses dans les portefeuilles des fonds de la gamme Carmignac Portfolio. Elle ne vise pas à promouvoir l'investissement direct dans ces instruments et ne constitue pas un conseil en investissement. La Société de Gestion n'est pas soumise à l'interdiction d'effectuer des transactions sur ces instruments avant d'émettre une communication. Les portefeuilles des fonds Carmignac Portfolio peuvent être modifiés sans préavis. Les performances passées ne sont pas nécessairement indicatives des performances futures. Les performances sont nettes de frais (hors droits d'entrée éventuels prélevés par le distributeur). Le rendement peut varier à la hausse ou à la baisse en fonction des fluctuations des taux de change. Carmignac Private Evergreen désigne le compartiment Evergreen de la SICAV Carmignac Private S.A. SICAV-RAIF immatriculée au RCS de Luxembourg sous le numéro B65477. L’accès au Fonds peut faire l’objet de restrictions à l’égard de certaines personnes ou de certains pays. Il ne peut notamment être offert ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « U.S. person » selon la définition de la règlementation américaine « Regulation S » et/ou FATCA. Le Fonds présente un risque de perte en capital. Les risques, les frais courants et les autres frais sont décrits dans le KID (Document d’Informations Clés). Le prospectus, KID, et rapports annuels du Fonds sont disponibles sur le site www.carmignac.com et sur simple demande auprès de la Société de Gestion. Le KID doit être remis au souscripteur préalablement à la souscription.

• En France : Le prospectus, KID, et les rapports annuels du Fonds sont disponibles sur le site www.carmignac.fr et sur simple demande auprès de la Société de Gestion.

• En Suisse : Le prospectus, KID, et les rapports annuels du Fonds sont disponibles sur le site www.carmignac.ch et auprès de notre représentant en Suisse (Switzerland) S.A., Route de Signy 35, P.O. Box 2259, CH-1260 Nyon. Le Service de Paiement est CACEIS Bank, Montrouge, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon.

• En Belgique : Informations légales importantes : ce document n’a pas été soumise à la validation de la FSMA. Elle est destinée aux professionnels uniquement. Ce document constitue une communication marketing publiée par Carmignac Gestion S.A., société de gestion de portefeuille agréée par l’Autorité des Marchés Financiers (AMF) en France, et sa filiale luxembourgeoise, Carmignac Gestion Luxembourg, S.A., société de gestion de fonds d’investissement agréée par la Commission de Surveillance du Secteur Financier (CSSF). « Carmignac » est une marque déposée. « Investing in your interest » est un slogan associé à la marque Carmignac. Cette vidéo ne constitue pas un conseil en vue d’un quelconque investissement ou arbitrage de valeurs mobilières ou tout autre produit ou service de gestion ou d’investissement. L’information et opinions contenues dans cette vidéo ne tiennent pas compte des circonstances individuelles spécifiques à chaque investisseur et ne peuvent, en aucun cas, être considérées comme un conseil juridique, fiscal ou conseil en investissement. Les informations contenues dans cette vidéo peuvent être partielles et sont susceptibles d’être changées sans préavis. Le traitement fiscal dépend des circonstances individuelles de chaque investisseur et peut faire l’objet de changements dans le futur. Veuillez-vous référer à votre conseiller financier et fiscal pour vous assurer de l’adéquation des produits présentés par rapport à votre situation personnelle, votre profil de risque et vos objectifs d’investissement. Ce Fonds ne peut pas être offert ou vendu, directement ou indirectement, au bénéfice ou pour le compte d’une « U.S. Person », selon la définition de la réglementation américaine « Regulation S » et FATCA. Toute décision d’investissement doit se faire après avoir pris connaissance des documents réglementaires en vigueur (et en particulier le prospectus et le KID du produit concerné). Afin de connaître les frais réels prélevés par chaque distributeur, veuillez-vous référer à sa propre grille tarifaire. Les Fonds présentent un risque de perte en capital. Tout renseignement contractuel relatif aux Fonds renseignés dans cette publication figure dans les prospectus de ces derniers. Les prospectus, les KID, les valeurs liquidatives, les derniers rapports (semi) annuels de gestion sont disponibles en français et en néerlandais gratuitement auprès de la société de gestion, tél +352 46 70 60 1ou par consultation du site internet www.carmignac.be ou auprès de Caceis Belgium S.A. qui assure le service financier en Belgique à l’adresse suivante: avenue du port, 86c b320, B-1000 Bruxelles. Les KID doivent être fournis au souscripteur avant chaque souscription, il lui est recommandé de le lire avant chaque souscription. En cas de souscription dans un Fonds soumis à la Directive de la Fiscalité de l’Epargne, conformément à l’article 19bis du CIR92, au moment du rachat de ses actions, l’investisseur sera amené à supporter un précompte mobilier de 30% sur les revenus qui proviendront, sous forme d’intérêts, plus-values ou moins-values, du rendement d’actifs investis dans des créances. Les distributions sont, quant à elles, soumises au précompte de 30% sans distinction des revenus. Toute réclamation peut être transmise à l’attention du service de Conformité CARMIGNAC GESTION, 24 place Vendôme - 75001 Paris – France, ou à l’adresse complaints@carmignac.com ou auprès du service de plainte officiel en Belgique, sur le site www.ombudsfin.be.