Zuidoost-Azië: Een grootmacht in de maak

Zuidoost-Azië is een van de meest opwindende regio's voor beleggers in het universum van de opkomende markten, met veel bedrijven die aantrekkelijke en samengestelde meerjarige groeivooruitzichten bieden. Van de digitale economie van Indonesië tot de IT-dienstenknooppunten in Vietnam, SE Asia biedt kansen in een breed scala aan sectoren, met hongerige ondernemers en unieke bedrijfsmodellen.

De situatie in Zuidoost-Azië opnieuw bekijken

Met een gecombineerde bevolking van meer dan 4,8 miljard mensen is Azië veruit de dichtstbevolkte regio ter wereld. Zelfs na de 2,8 miljard inwoners van India en China samen, wonen er in Zuidoost-Azië nog eens 700 miljoen mensen en de aanhoudende demografische trends zullen de groei in de regio de komende decennia blijven stimuleren.

Vanuit het perspectief van bedrijven is Zuidoost-Azië momenteel:

Naast haar omvang ontpopt Zuidoost-Azië zich ook als een dynamische economische motor dankzij haar robuuste macro-economische fundamenten en groeipotentieel. Beleggers die de regio ooit zagen als een proxy voor grondstoffen, ontdekken nu de rijkdom ervan in diverse sectoren, ondersteund door sterke economische indicatoren. Volgens gegevens van het IMF hebben Zuidoost-Aziatische landen in 2024 een bbp-groei van 4,6% geboekt, vergeleken met een groei van 1,8% voor geavanceerde economieën2.

Economisch gezien blijft de regio van kracht naar kracht evolueren. Veel Zuidoost-Aziatische landen hebben het afgelopen decennium een orthodox fiscaal beleid gevoerd, waarbij tekorten werden teruggedrongen en valutadepreciatie beperkt werd, waardoor ze hun kwetsbare punten met succes hebben aangepakt en een gunstig investeringsklimaat hebben gecreëerd.

Vanuit een bottom-up perspectief biedt Zuidoost-Azië vruchtbare grond voor stock picking. Veel sectoren blijven ondergewaardeerd, waardoor bedrijven de ruimte krijgen om sneller te groeien dan de economie in het algemeen. De beste bedrijven in elke sector bieden ook samengestelde groei, wat overtuigende beleggingskansen op lange termijn biedt voor ijverige stockpickers zoals Carmignac.

Indonesië: Fonkelend juweel van de ASEAN-regio

Als grootste economie van Zuidoost-Azië heeft Indonesië de wereldwijde uitdagingen, zoals handelsoorlogen en de pandemie, met indrukwekkende veerkracht het hoofd geboden. Belangrijke factoren - een jonge beroepsbevolking, overvloedige natuurlijke hulpbronnen, met name als de grootste producent van het voor de overgang naar energie cruciale nikkel - en begrotingsdiscipline hebben van Indonesië een robuust groeiverhaal gemaakt.

De recente economische prestaties van het land zijn bijzonder overtuigend. Sinds de wereldwijde schokken van 2021-2022 is de inflatie aanzienlijk gedaald tot een laagterecord (de CPI-inflatie bedroeg eind januari 2025 0,8%6), waardoor de Bank Indonesia aan haar versoepelingscyclus kon beginnen, wat de Indonesische aandelenmarkten in de toekomst zou moeten ondersteunen.

Hervormingen ter ondersteuning van digitalisering en toekomstgerichte sectoren, zoals de productie van batterijen voor elektrische voertuigen, hebben de rol van Indonesië in de wereldeconomie verder verstevigd, in lijn met de opkomende megatrends. Op politiek vlak lijkt er na de presidentsverkiezingen van vorig jaar een soepele overgang te zijn tussen de voormalige president Jokowi en de generaal Prabowo Subianto, wat enige politieke stabiliteit in het land heeft gebracht. Met de groeibevorderende agenda van de nieuwe regering zien de vooruitzichten er goed uit in Indonesië.

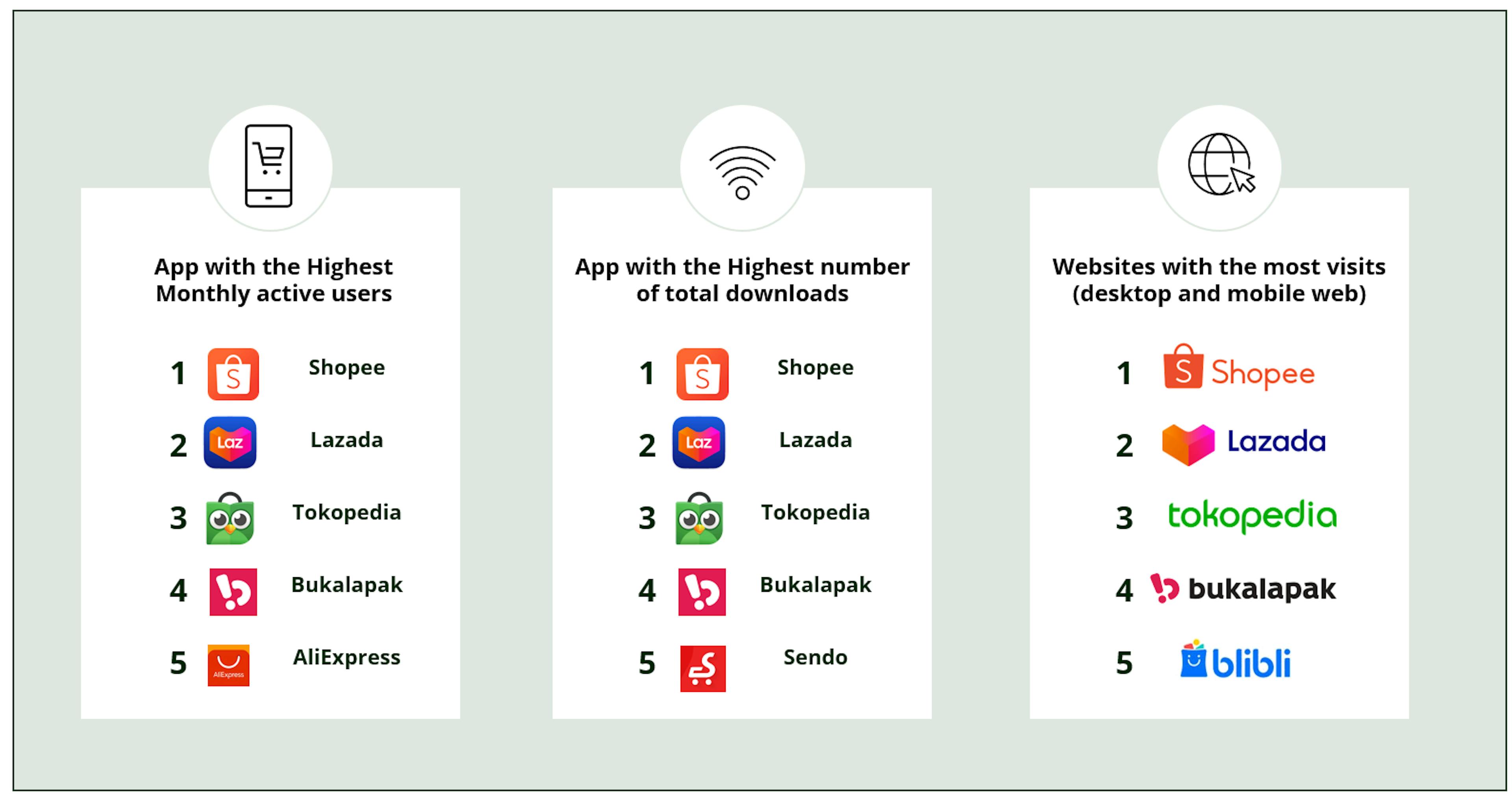

TOP 5 E-COMMERCE PLATFORMS IN ZUIDOOST-AZIË IN 2023

Vietnam: Een groeiende wereldwijde voetafdruk

Vietnam is ook opgeklommen tot een van de meest dynamische economieën van Zuidoost-Azië en is het productiecentrum van de wereld geworden, in plaats van China. Door gebruik te maken van zijn positie als alternatieve handelspartner - die zowel de dominante positie van China in de verwerkende industrie als de IT-dienstenexport van India uitdaagt - heeft Vietnam aanzienlijke vooruitgang geboekt. Na een moeilijke periode tijdens de pandemie en de daaropvolgende exportdaling, is Vietnam sterk opgeveerd met recordhandelsoverschotten, waardoor zijn reputatie als opkomende exportmacht verder is versterkt. Sterker nog, (na de correctie van de afgelopen jaren hebben de Vietnamese aandelenmarkten nu aantrekkelijke waarderingen) deze ervaringen kunnen betekenen dat de waarderingen van sommige van de meest veelbelovende bedrijven van het land bijzonder aantrekkelijk zijn.

In eigen land stabiliseert de Vietnamese economie zich, met een opleving van de bestedingen, kredietgroei en infrastructuurontwikkeling die samen de industriële ambities ondersteunen. Halverwege 2024 boekte Vietnam de grootste externe overschotten in zijn geschiedenis, met ongeveer 7% van het bbp. En ondanks de economie van 400 miljard dollar en een bevolking van 100 miljoen8 ontbreekt Vietnam in de wereldwijde indexen, wat een zeldzame kans biedt voor actieve beleggers die op zoek zijn naar groei.

In juli 2024 leidde het onverwachte overlijden van algemeen secretaris Trong tot de benoeming van president en politbureau-lid To Lam, die de waarnemende rol van algemeen secretaris op zich nam. Hoewel deze nieuwe waarnemend algemeen secretaris bijna evenveel bevoegdheden lijkt te vergaren als zijn Chinese tegenhanger, wijst de impliciete stabiliteit die hij met zich meebrengt, in combinatie met zijn pragmatisme en pro-economische groeiagenda op een omgeving die zeer bevorderlijk is voor bedrijven om te floreren.

Kansen in snelgroeiende sectoren

Bij het selecteren van aandelen zoekt het EM-team van Carmignac naar bedrijven die een samengestelde groei bieden in ondergewaardeerde sectoren - twee factoren waarin Sea en FPT uitblinken.

We zijn op zoek naar bedrijven met een solide cash flow, zelfgefinancierde groei en succesvolle managementteams, waarbij we ons beleggingsuniversum van 4000 effecten beperken tot 10 tot 15 high conviction selecties van grote, middelgrote en kleine Aziatische kapitalisaties.

De strategie van Carmignac bestaat erin deze opportuniteiten vroegtijdig te identificeren, onder meer door nauwe relaties te onderhouden met privébedrijven in afwachting van hun beursgang om tijdens hun beursgang te kunnen investeren.

Of we nu beleggen in bedrijven met een grote kapitalisatie via onze wereldwijde EM Equity-strategie, Carmignac Portfolio Emergents Fund, of in bedrijven met een grote kapitalisatie in opkomend Azië via Carmignac Portfolio Asia DISCOVERY, ons doel blijft hetzelfde: het ontdekken van 'compounders' die in staat zijn om op lange termijn te blijven groeien, de opbrengsten van hun succes herinvesteren en tegelijkertijd een positief resultaat behalen voor de maatschappij of het milieu, door sectoren of bedrijven te financieren waar grote behoeften bestaan.

"We zijn op zoek naar bedrijven met een solide cash flow, zelfgefinancierde groei en succesvolle managementteams."

Waarom nu? Een succesverhaal dat zich zal voortzetten

De ASEAN-regio is goed op weg om in 2030 de op drie na grootste economie ter wereld te worden9. De regio profiteert van een jonge, snelgroeiende bevolking. Terwijl veel geavanceerde economieën worstelen met een vergrijzende beroepsbevolking, is de jeugdige demografische bevolking van Zuidoost-Azië een concurrentievoordeel en vormt deze een technisch onderlegde middenklasse die graag geld uitgeeft.

Bovendien kunnen lokale centrale banken, nu de wereldwijde versoepelingscyclus doorgaat en de inflatie in Azië onder controle is, de rente verlagen zonder hun valuta in gevaar te brengen. Dit is met name het geval voor Indonesië en de Filipijnen, die hun rentetarieven agressief verhoogden toen de Federal Reserve verkrapte en nu de tarieven verlagen.

Op het gebied van Beleggingen spelen de markten van Zuidoost-Azië een belangrijke rol in EM portefeuilles, omdat ze fungeren als een effectief diversificatie-instrument, aangezien de regio een lage correlatie heeft met ontwikkelde markten en ook in vergelijking met andere opkomende regio's, zoals Latijns-Amerika of India (zie onderstaande grafiek).

Ze bieden ook een lage bèta-exposure en aantrekkelijke waarderingen in absolute en relatieve termen in vergelijking met Taiwan en andere Noord-Aziatische technologiebedrijven.

Tot slot, in een omgeving die wordt gekenmerkt door veel bezorgdheid over de structurele vooruitzichten voor China, komt Zuidoost-Azië naar voren als een aantrekkelijk alternatief. Het is niet alleen een alternatief voor China plus één naast India, maar ook een alternatief met aantrekkelijkere waarderingen gezien de opgerekte waarderingen in India na de solide prestaties van de afgelopen jaren.

MSCI ASEAN CORRELATIES MET ONTWIKKELDE EN BELANGRIJKSTE EM MARKTEN OVER 3 JAAR (IN EUR)10

https://www.cnbc.com/2024/06/24/southeast-asia-is-the-top-choice-for-firms-diversifying-away-from-china.html

https://asia.nikkei.com/Business/Business-Spotlight/Malaysia-aims-for-chip-comeback-as-Intel-Infineon-and-more-pile-in

https://www.thestar.com.my/news/nation/2024/05/28/m039sia-to-become-global-semiconductor-rd-hub-attract-billions-in-investment-says-pm. https://thediplomat.com/2024/01/the-role-of-thailand-in-germanys-auto-manufacturing-future/

https://issuu.com/germanthaichamber/docs/update_q2-2024_pharmaceutical_industry_and_trends/s/46389208

https://foreignpolicy.com/2024/05/08/indonesia-electric-vehicle-green-transition-china-tariffs

5Bronnen: IMF: https://www.imf.org/external/datamapper/NGDP_RPCH@WEO/OEMDC/WEOWORLD/GUY/SUR/BRA/COL/ADVEC/AS5

6Bron: Bloomberg 31/01/2025.

7Bron: TMO Group Asia, SeekingAlpha Research, Company data, 31/12/2024.

8Bron: Wereldbank, Haver 31/12/2024.

9Bron: IMF World Economic Outlook voorspellingen gepubliceerd op jan 2025.

10Bron: Bloomberg, 31/01/2025.

Carmignac Portfolio Emergents F EUR Acc

- Aanbevolen minimale beleggingstermijn*

- 5 jaar

- Risicoschaal**

- 4/7

- SFDR-fondscategorieën***

- Artikel 9

*Aanbevolen minimale beleggingstermijn: Dit deelnemingsrecht/deze klasse is mogelijk niet geschikt voor beleggers die voornemens zijn hun inleg voor afloop van de aanbevolen termijn op te nemen. Deze verwijzing naar een beleggersprofiel is geen beleggingsadvies. Welk bedrag redelijkerwijs in een ICBE kan worden belegd hangt af van uw persoonlijke situatie en moet worden bekeken in relatie tot uw totale portefeuille. **Het profiel kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden. ***De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Risico's die in de indicator niet voldoende in aanmerking worden genomen

Tegenpartijrisico: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

Inherente risico's

Aandelen: Aandelenkoersschommelingen, waarvan de omvang afhangt van externe factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, kunnen het rendement van het Fonds beïnvloeden. Opkomende Landen: De nettoinventariswaarde van het compartiment kan sterk variëren vanwege de beleggingen in de markten van de opkomende landen, waar de koersschommelingen aanzienlijk kunnen zijn en waar de werking en de controle kunnen afwijken van de normen op de grote internationale beurzen.Wisselkoers: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of het gebruik van valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van het Fonds.Discretionair Beheer: Het anticiperen op de ontwikkelingen op de financiële markten door de beheermaatschappij is van directe invloed op het rendement van het Fonds, dat afhankelijk is van de geselecteerde effecten.Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,15% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

20,00% wanneer het rendement van de aandelenklasse over de prestatieperiode hoger is dan dat van de referentie-indicator. Deze prestatievergoeding is ook verschuldigd als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatief rendement heeft behaald. Een eventuele minderprestatie wordt

over een periode van 5 jaar goedgemaakt. Het feitelijke bedrag zal

variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is

- Transactiekosten

- 0,53% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

- Roerende voorheffing

- ─

- Roerende voorheffing bij verkoop

- ─

- Taks op beursverrichtingen (TOB)

- 1.32% (max.4000 €)

- Conversiekosten

- 0%

Rendement

| Carmignac Portfolio Emergents | 1.7 | 19.8 | -18.2 | 25.5 | 44.9 | -10.3 | -14.3 | 9.8 | 5.5 | -0.3 |

| Referentie-indicator | 14.5 | 20.6 | -10.3 | 20.6 | 8.5 | 4.9 | -14.9 | 6.1 | 14.7 | -1.3 |

| Carmignac Portfolio Emergents | + 3.6 % | + 9.0 % | + 3.6 % |

| Referentie-indicator | + 2.4 % | + 8.3 % | + 3.6 % |

Bron: Carmignac op 31 mrt. 2025.

Het beheer van dit deelnemingsrecht/deze klasse is niet gebaseerd op de indicator. In het verleden behaalde resultaten en waarden bieden geen garantie voor toekomstige resultaten en waarden. De vermelde rendementen zijn netto na aftrek van alle kosten, met uitzondering van eventuele in- en uitstapkosten, en worden verkregen na aftrek van kosten en belastingen die van toepassing zijn op een gemiddelde detailhandelsklant die als natuurlijke persoon woonachtig is in België. Wanneer de valuta afwijkt van uw eigen valuta, bestaat er een valutarisico dat kan resulteren in een waardedaling. De referentievaluta van het fonds/subfonds is de EUR.

Referentie-indicator: MSCI EM NR index

Carmignac Portfolio Asia Discovery F EUR Acc

- Aanbevolen minimale beleggingstermijn*

- 5 jaar

- Risicoschaal**

- 4/7

- SFDR-fondscategorieën***

- Artikel 8

*Aanbevolen minimale beleggingstermijn: Dit deelnemingsrecht/deze klasse is mogelijk niet geschikt voor beleggers die voornemens zijn hun inleg voor afloop van de aanbevolen termijn op te nemen. Deze verwijzing naar een beleggersprofiel is geen beleggingsadvies. Welk bedrag redelijkerwijs in een ICBE kan worden belegd hangt af van uw persoonlijke situatie en moet worden bekeken in relatie tot uw totale portefeuille. **Het profiel kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden. ***De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Risico's die in de indicator niet voldoende in aanmerking worden genomen

Tegenpartijrisico: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

Inherente risico's

Aandelen: Aandelenkoersschommelingen, waarvan de omvang afhangt van externe factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, kunnen het rendement van het Fonds beïnvloeden. Opkomende Landen: De nettoinventariswaarde van het compartiment kan sterk variëren vanwege de beleggingen in de markten van de opkomende landen, waar de koersschommelingen aanzienlijk kunnen zijn en waar de werking en de controle kunnen afwijken van de normen op de grote internationale beurzen.Wisselkoers: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of het gebruik van valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van het Fonds.Liquiditeit: De prijs waartegen het fonds zijn posities kan vereffenen, innemen of wijzigen, kan door tijdelijk gewijzigde marktomstandigheden worden beïnvloed.Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,30% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

20,00% wanneer het rendement van de aandelenklasse over de prestatieperiode hoger is dan dat van de referentie-indicator. Deze prestatievergoeding is ook verschuldigd als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatief rendement heeft behaald. Een eventuele minderprestatie wordt

over een periode van 5 jaar goedgemaakt. Het feitelijke bedrag zal

variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is

- Transactiekosten

- 0,25% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

- Roerende voorheffing

- ─

- Roerende voorheffing bij verkoop

- ─

- Taks op beursverrichtingen (TOB)

- 1.32% (max.4000 €)

- Conversiekosten

- 0%

Rendement

| Carmignac Portfolio Asia Discovery | 4.9 | 19.0 | -8.0 | 10.7 | 0.9 | 26.4 | -21.6 | 13.8 | 30.1 | -11.3 |

| Referentie-indicator | 6.7 | 18.1 | -11.6 | 14.4 | 5.4 | 21.3 | -11.7 | 14.9 | 9.9 | -9.6 |

| Carmignac Portfolio Asia Discovery | + 6.4 % | + 11.7 % | + 4.6 % |

| Referentie-indicator | + 1.0 % | + 12.8 % | + 3.5 % |

Bron: Carmignac op 31 mrt. 2025.

Het beheer van dit deelnemingsrecht/deze klasse is niet gebaseerd op de indicator. In het verleden behaalde resultaten en waarden bieden geen garantie voor toekomstige resultaten en waarden. De vermelde rendementen zijn netto na aftrek van alle kosten, met uitzondering van eventuele in- en uitstapkosten, en worden verkregen na aftrek van kosten en belastingen die van toepassing zijn op een gemiddelde detailhandelsklant die als natuurlijke persoon woonachtig is in België. Wanneer de valuta afwijkt van uw eigen valuta, bestaat er een valutarisico dat kan resulteren in een waardedaling. De referentievaluta van het fonds/subfonds is de EUR.

Referentie-indicator: MSCI EM Asia Ex-China IMI 10/40

Recente analyses

Carmignac Portfolio Emergents: Brief van de Fondsbeheerders

Carmignac Portfolio Emergents: Letter from the fund manager

Carmignac P. Emergents: Brief van de Fondsbeheerders

MARKETINGCOMMUNICATIE

Raadpleeg het KID/prospectus van het fonds voordat u een definitieve beleggingsbeslissing neemt. Dit document is bedoeld voor professionele cliënten. De beslissing om te beleggen in het gepromote fonds moet rekening houden met alle kenmerken of doelstellingen zoals beschreven in het prospectus. Deze mededeling wordt gepubliceerd door Carmignac Gestion S.A., een door de Autorité des Marchés Financiers (AMF) in Frankrijk erkende maatschappij voor portefeuillebeheer, en haar Luxemburgse dochter Carmignac Gestion Luxembourg, S.A., een door de Commission de Surveillance du Secteur Financier (CSSF) erkende maatschappij voor het beheer van beleggingsfondsen. "Carmignac is een gedeponeerd handelsmerk. "Beleggen in uw belang' is een slogan die verbonden is aan het Carmignac-handelsmerk. Dit materiaal mag niet geheel of gedeeltelijk worden gereproduceerd zonder voorafgaande toestemming van de beheermaatschappij. Dit materiaal vormt geen aanbod tot inschrijving, noch een beleggingsadvies. Dit materiaal is niet bedoeld als en mag niet worden gebruikt voor boekhoudkundig, juridisch of fiscaal advies. Dit materiaal is uitsluitend bedoeld ter informatie en mag niet worden gebruikt voor het beoordelen van de verdiensten van een belegging in effecten of belangen waarnaar hierin wordt verwezen of voor andere doeleinden. De PORTFOLIO's van Carmignac kunnen zonder voorafgaande kennisgeving worden gewijzigd. De informatie in dit materiaal kan onvolledig zijn en kan zonder voorafgaande kennisgeving worden gewijzigd. Ze gelden op de datum van dit schrijven en zijn afkomstig uit eigen en niet-merkgebonden bronnen die Carmignac betrouwbaar acht, zijn niet noodzakelijkerwijs allesomvattend en bieden geen garantie op nauwkeurigheid. De toegang tot de Fondsen kan onderworpen zijn aan beperkingen met betrekking tot bepaalde personen of landen. Dit materiaal is niet gericht aan personen in rechtsgebieden waar (op grond van hun nationaliteit, verblijfplaats of anderszins) het materiaal of de beschikbaarheid van dit materiaal verboden is. Personen op wie een dergelijk verbod van toepassing is, mogen dit materiaal niet raadplegen. Belastingheffing is afhankelijk van de situatie van het individu. De Fondsen zijn niet geregistreerd voor particuliere distributie in Azië, Japan, Noord-Amerika of Zuid-Amerika. Carmignac Funds zijn in Singapore geregistreerd als beperkt buitenlands schema (alleen voor professionele klanten). De Fondsen zijn niet geregistreerd volgens de Amerikaanse Securities Act van 1933. De Fondsen mogen niet worden aangeboden of verkocht, direct of indirect, ten gunste of ten behoeve van een "U.S. person", volgens de definitie van de US Regulation S en FATCA. Onderneming. De risico's, vergoedingen en lopende kosten worden beschreven in de KIID/KID. Beleggers kunnen hun kapitaal geheel of gedeeltelijk verliezen, aangezien het kapitaal in de fondsen niet gegarandeerd is. Het prospectus, de KID's, de KIID's, de NAV en de jaarverslagen van de Fondsen zijn beschikbaar op www.carmignac.com, of op verzoek bij de Beheermaatschappij. Beleggers hebben toegang tot een samenvatting van hun rechten in het Frans, Engels, Duits, Nederlands, Spaans en Italiaans in sectie 5 van de "reglementaire informatiepagina" op de volgende link: https://www.carmignac.com/en_US/regulatory-information Carmignac Portefeuille verwijst naar de compartimenten van Carmignac Portefeuille SICAV, een beleggingsmaatschappij naar Luxemburgs recht, die voldoet aan de ICBE-richtlijn. De Franse beleggingsfondsen (fonds communs de placement of FCP) zijn gemeenschappelijke fondsen in contractuele vorm die conform zijn aan de ICBE- of AIFM-richtlijn naar Frans recht. De beheermaatschappij kan de promotie in uw land op elk moment stopzetten. FP Carmignac ICVC (de "Vennootschap") is een Beleggingsvennootschap met veranderlijk kapitaal opgericht in Engeland en Wales onder registratienummer 839620 en is goedgekeurd door de Financial Conduct Authority (de "FCA") met ingang van 4 april 2019 en geïntroduceerd op 15 mei 2019. FundRock Partners Limited is de Authorised Corporate Director (de "ACD") van de Vennootschap en is geautoriseerd en gereguleerd door de FCA. Geregistreerd kantoor: Hamilton Centre, Rodney Way, Chelmsford, England, CM1 3BY, UK; Geregistreerd in Engeland en Wales met nummer 4162989. Carmignac Gestion Luxembourg SA is aangesteld als Beleggingsbeheerder en distributeur van de Vennootschap. Carmignac Gestion SA, een beleggingsbeheerder erkend door de AMF en Carmignac UK Ltd (geregistreerd in Engeland en Wales onder nummer 14162894) zijn aangesteld als subbeleggingsbeheerders van de Vennootschap. Rendementen uit het verleden zijn niet noodzakelijkerwijs indicatief voor toekomstige resultaten. Rendementen zijn exclusief vergoedingen (exclusief eventuele instapvergoedingen die door de distributeur in rekening worden gebracht). Het rendement kan stijgen of dalen als gevolg van valutaschommelingen voor de aandelen die niet valutadekkend zijn. De verwijzing naar bepaalde effecten en financiële instrumenten dient ter illustratie om de aandacht te vestigen op aandelen die zijn of waren opgenomen in de portefeuilles van de fondsen van het Carmignac-gamma. Dit is niet bedoeld om een directe belegging in deze instrumenten aan te moedigen en vormt evenmin een beleggingsadvies. De beheermaatschappij is niet onderworpen aan een verbod om in deze instrumenten te handelen voordat enige mededeling is gedaan. De portefeuilles van de Carmignac-fondsen kunnen zonder voorafgaande kennisgeving worden gewijzigd. De verwijzing naar een rangschikking of prijs is geen garantie voor de toekomstige resultaten van het ICBE of de beheerder. Morningstar Rating™ : © 2023 Morningstar, Inc. Alle rechten voorbehouden. De hierin opgenomen informatie: is eigendom van Morningstar en/of zijn content providers; mag niet worden gekopieerd of verspreid; en is niet gegarandeerd nauwkeurig, volledig of tijdig. Morningstar noch zijn contentproviders zijn verantwoordelijk voor schade of verliezen die voortvloeien uit het gebruik van deze informatie. Citywire Fund Manager Ratings en Citywire Rankings zijn eigendom van Citywire Financial Publishers Ltd ("Citywire") en © Citywire 2022. Alle rechten voorbehouden. Informatie van Citywire is eigendom van en vertrouwelijk voor Citywire Financial Publishers Ltd ("Citywire"), mag niet worden gekopieerd en Citywire sluit elke aansprakelijkheid uit die voortvloeit uit het gebruik ervan. Copyright: De in deze presentatie gepubliceerde gegevens zijn het exclusieve eigendom van hun eigenaren, zoals vermeld op elke pagina. VK: Dit document is opgesteld door Carmignac Gestion, Carmignac Gestion Luxembourg of Carmignac UK Ltd en wordt in het Verenigd Koninkrijk verspreid door Carmignac Gestion Luxembourg. Zwitserland: het prospectus, de KIID's en het jaarverslag zijn verkrijgbaar op www.carmignac.ch of via onze vertegenwoordiger in Zwitserland, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. De betalingsagent is CACEIS Bank, Parijs, succursale de Nyon/Suisse, Route de Signy 35, 1260 Nyon. België: Deze Grondstoffen zijn ook verkrijgbaar bij Caceis Belgium S.A., de financiële dienstverlener, op het volgende adres: Havenlaan, 86c b320, B-1000 Brussel. In geval van inschrijving in een Frans beleggingsfonds (fonds commun de placement of FCP) moet u elk jaar op het belastingformulier het deel van de dividenden (en eventuele rente) aangeven dat het fonds ontvangt. Een gedetailleerde berekening kan worden uitgevoerd op www.carmignac.be. Deze tool vormt geen belastingadvies en is uitsluitend bedoeld als rekenhulp. Dit stelt een belastingbetaler niet vrij van procedures en verificaties. De vermelde resultaten worden verkregen op basis van gegevens die de belastingplichtige verstrekt en Carmignac kan in geen geval aansprakelijk worden gesteld in geval van fouten of nalatigheden van uwentwege. Krachtens artikel 19bis van het Belgische Wetboek Inkomstenbelastingen (WIB92) moet de belegger, bij inschrijving op een fonds dat onderworpen is aan de Spaarrichtlijn, bij de terugkoop van zijn aandelen een roerende voorheffing van 30% betalen op de inkomsten (in de vorm van rente, meerwaarden of minderwaarden) uit het rendement van de in schuldvorderingen belegde activa. Uitkeringen zijn onderworpen aan een bronbelasting van 30% zonder onderscheid naar inkomen. De Nettovermogenswaarden zijn beschikbaar op de website www.fundinfo.com. Klachten kunnen worden ingediend bij complaints@carmignac.com of CARMIGNAC GESTION - Compliance and Internal Controls - 24 place Vendôme Paris France of op de website www.ombudsfin.be.

Carmignac Gestion, 24, place Vendôme - 75001 Parijs. Beleggingsbeheerder erkend door de AMF. Naamloze vennootschap met een aandelenkapitaal van € 13.500.000 - RCS Paris B 349 501 676.

Carmignac Gestion Luxembourg, City Link - 7, rue de la Chapelle - L-1325 Luxemburg. Dochteronderneming van Carmignac Gestion - Beheermaatschappij van Beleggingsfondsen erkend door de CSSF. Naamloze vennootschap met een maatschappelijk kapitaal van € 23.000.000 - RCS Luxembourg B 67 5.