Carmignac Portfolio Merger Arbitrage: Letter from the Fund Managers

Dear Investors,

During the last quarter of the year, our Carmignac Merger Arbitrage (I share class EUR Acc) achieved a performance of 1%, while Carmignac Merger Arbitrage Plus (I share class EUR Acc) rose 1.1%.

In the last quarter, M&A activity showed a real rebound compared with the previous quarter. Indeed, 86 M&A deals announced in the US, Europe and Asia during Q4 2023 were eligible for our portfolio, which was up 32% on the previous quarter. As usual, the US remains the largest market with 48% of the total, with Europe and Asia sharing the remainder with 26% and 27% each. The average deal size is $6 billion in the US, compared with around $2 billion in Europe and Asia. When we look at M&A activity by value, the upturn is even more notable, with a total of $340 billion worth of deals announced in the last quarter, almost double the figure for the previous quarter.

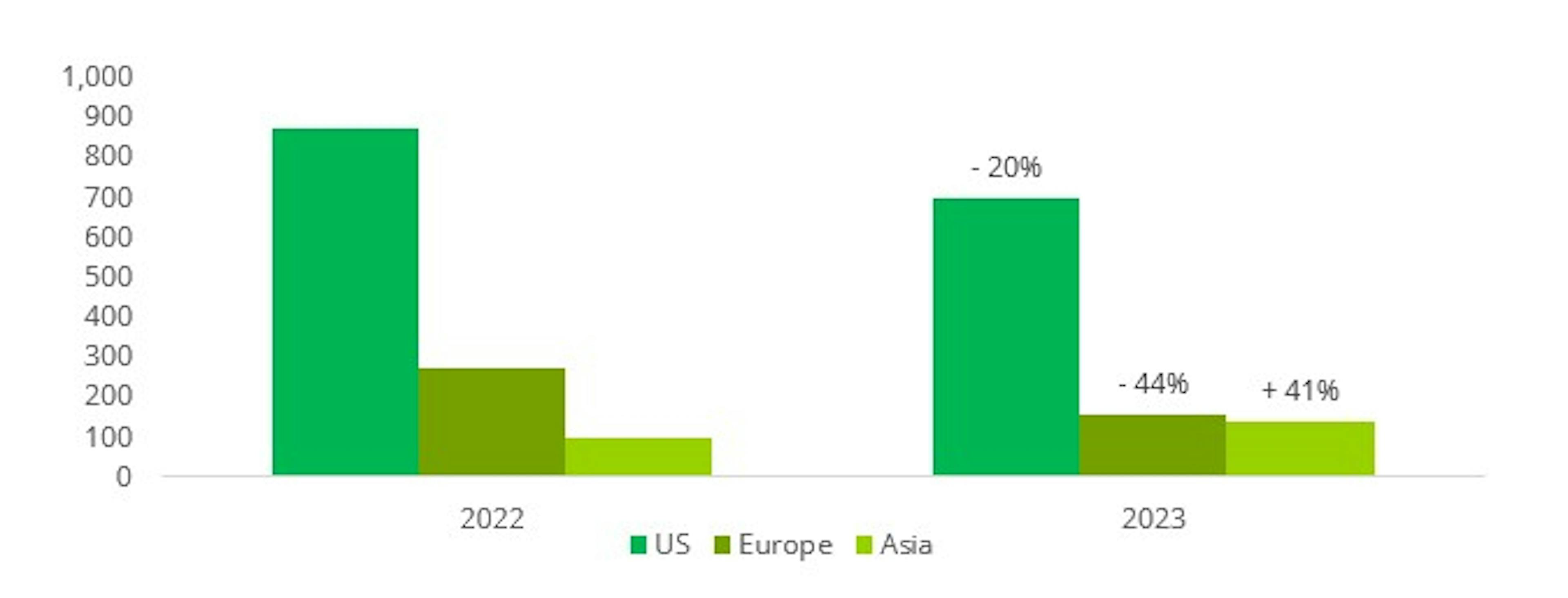

The final quarter is also a good time to take stock of the M&A year that has just ended. At the start of the year, many thought that rising interest rates in the US and Europe would bring M&A activity to a halt. While it is true that there has been a decline in value this year, a detailed analysis reveals a more complex reality. In fact, M&A activity has decreased overall in value in 2023 compared with 2022: deals announced during this year represented a total of $991bn, an annual decline of 20%. There are several points to bear in mind when analysing this figure.

Firstly, this fall is actually smaller than one might have feared at the start of the year, given the scale and speed of the rise in interest rates.

Secondly, the level of activity achieved this year is in line with what was seen on average before 2018, when rates were significantly lower. The geographical disparity is also interesting to note: while the US is down by 20%, Europe is down more sharply by 44%, while Asia is up by 41%.

M&A Activity : Variation of Deal Value 2023 vs 2022 ($bn)

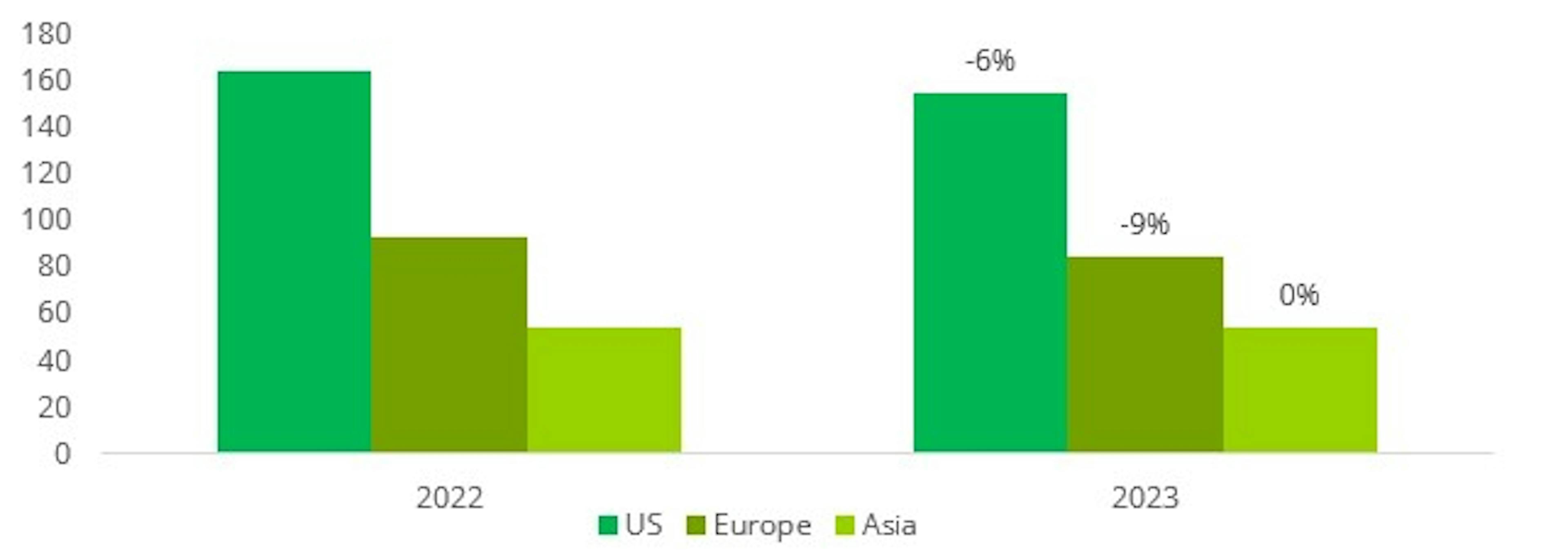

Finally, if we look not at value but at volume, i.e. the number of transactions, the fall in M&A activity is much more modest. With 294 new deals announced for 2023, the fall is only 6% on 2022. This is an important point to emphasise because, for us as arbitrageurs, it is the number of transactions, rather than the size of the deals themselves, that enables us to deploy capital in our funds while maintaining good diversification.

M&A Activity : Variation of Deal Count 2023 vs 2022

The sectoral breakdown of M&A activity is also interesting to analyse, as it reflects a real change from what we have seen in the recent past, and probably foreshadows a new trend for the future.

We are witnessing the return of the "old economy". While Healthcare and Technology remain two important sectors, accounting for 20% and 11% respectively of total announced deals in the US, Energy has become the leading sector with 26% and Industrials/Commodities the third with 14%. In Asia, the trend is even more pronounced, with the Industrial/Raw Materials and Utilities sectors together accounting for almost 70% of the total. The drivers behind this trend are powerful and structural: sector growth driven by the energy transition, a solid balance sheet for strategic players, and significant synergies and economies of scale in the event of mergers.

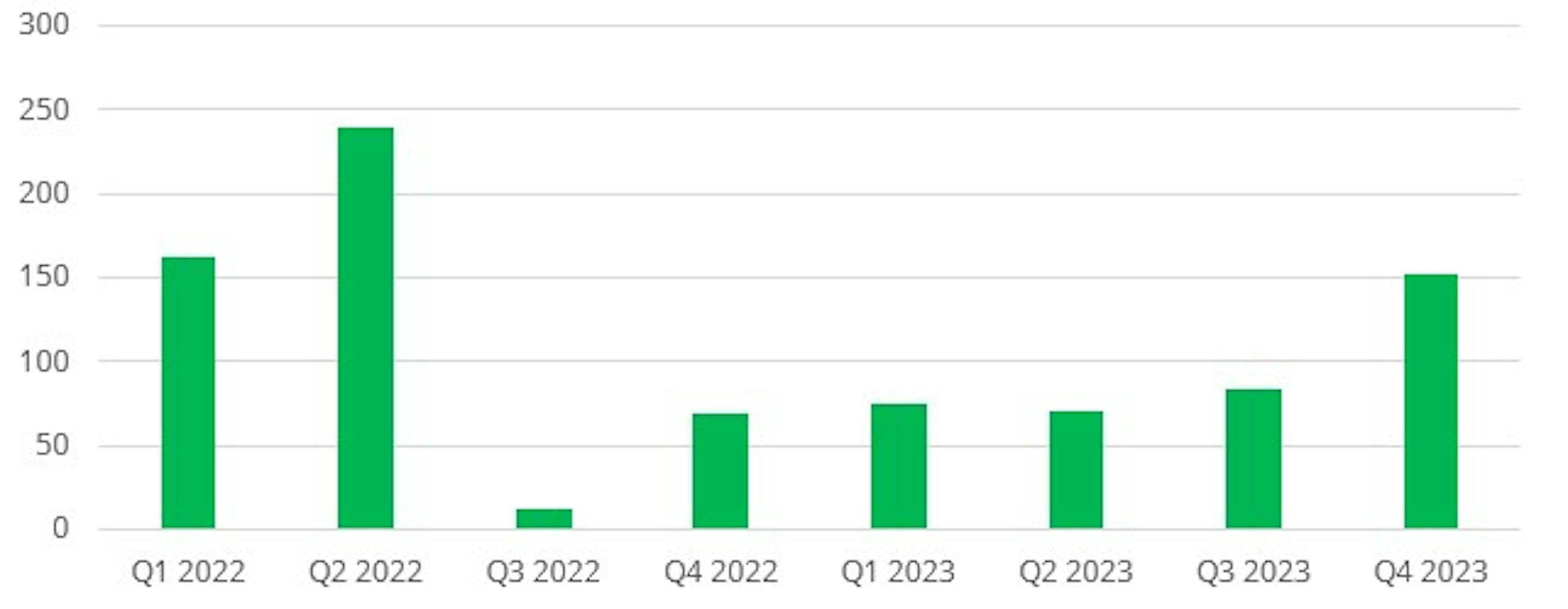

The final highlight of the year is the gradual return of "mega deals" in the US, i.e. deals in excess of $10bn, which had disappeared from the landscape somewhat during 2022. This type of deal had become the Federal Trade Commission’s (FTC) favourite target, particularly in key sectors such as technology (Activision, VMWare, Black Knight) and healthcare (Seagen). But the fact that the FTC failed to block some of these emblematic deals, such as Activision and Seagen, has probably given companies renewed confidence to embark on major external growth projects.

Mega Deals in the US in value ($bn)

With the fall in the US 10-year yield and the prospect of the end of the cycle of key rate hikes, the equity and bond markets rebounded strongly in the last quarter of 2023, with the S&P 500 and US Investment Grade up 11.7% and 10.0% respectively.

Looking at the Merger Arbitrage strategy, our Carmignac Merger Arbitrage (I share class EUR Acc) and Carmignac Merger Arbitrage Plus (I share class EUR Acc) funds posted a more modest increase of 1% and 1.1% respectively, but which remains entirely satisfactory in terms of management objectives. Several factors explain this performance.

Firstly, the pressure from the anti-trust authorities, which we had seen at the start of the year, particularly in the USA, tended to normalise throughout 2023. Two major deals, Pfizer's $41bn takeover of Seagen and Cisco's $28bn acquisition of Splunk, were approved by the FTC during the fourth quarter.

We also benefited from two improved offers. The first was the result of the stock market battle to buy the management company Sculptor Capital between Rithm Capital and a group of investors led by Boaz Weinstein. Rithm Capital's initial offer was eventually increased by almost 14%. The second improved offer concerns the mining company Azure Minerals. Sociedad Quimica y Minera de Chile, a leading Chilean lithium miner, initially launched a standalone offer at AU$3.50, which was subsequently increased by almost 6% with the support of Australian company Hancock Prospecting.

Finally, a large number of transactions, 88 in total in the US, came to an end during the quarter. The convergence of discounts on these deals was a good performance driver at the end of the year.

On the other hand, several factors had a negative impact on the fund's performance during the quarter.

While the FTC approved a number of major deals, it also launched in-depth investigations into two other transactions, Tapestry's acquisition of Capri Holdings in the luxury handbag sector and Campbell Soup's acquisition of Sovo in the food sector. Although partly anticipated by the market, this bad news led to a widening of the two discounts, creating greater volatility.

The other negative factor of the month was the high volatility of discounts in the oil sector, particularly the one on the Hess/Chevron deal. Tensions between Venezuela and Guyana escalated in December over the territorial dispute centred on the Essequibo region. After holding a referendum on Venezuelan sovereignty over the Essequibo, Venezuela launched a defensive military manoeuvre on the border between the two countries. As Hess holds the vast majority of its assets in Guyana, the discount on the deal initially fell sharply before tightening at the end of the month following a meeting between the Venezuelan and Guyanese heads of state mediated by Brazil. We note that the merger agreement between Hess and Chevron is extremely strong and that the escalation of tensions alone cannot be a sufficient reason to withdraw from this operation. Chevron has also reaffirmed its interest in acquiring Hess.

Finally, despite significant improvements, Brookfield and EIG Global Energy's bid for Australian power producer Origin Energy failed as a result of shareholder opposition led by the Australian Super pension fund. As we had correctly estimated the Origin Energy share price in the event of the deal failing, the impact on performance was limited.

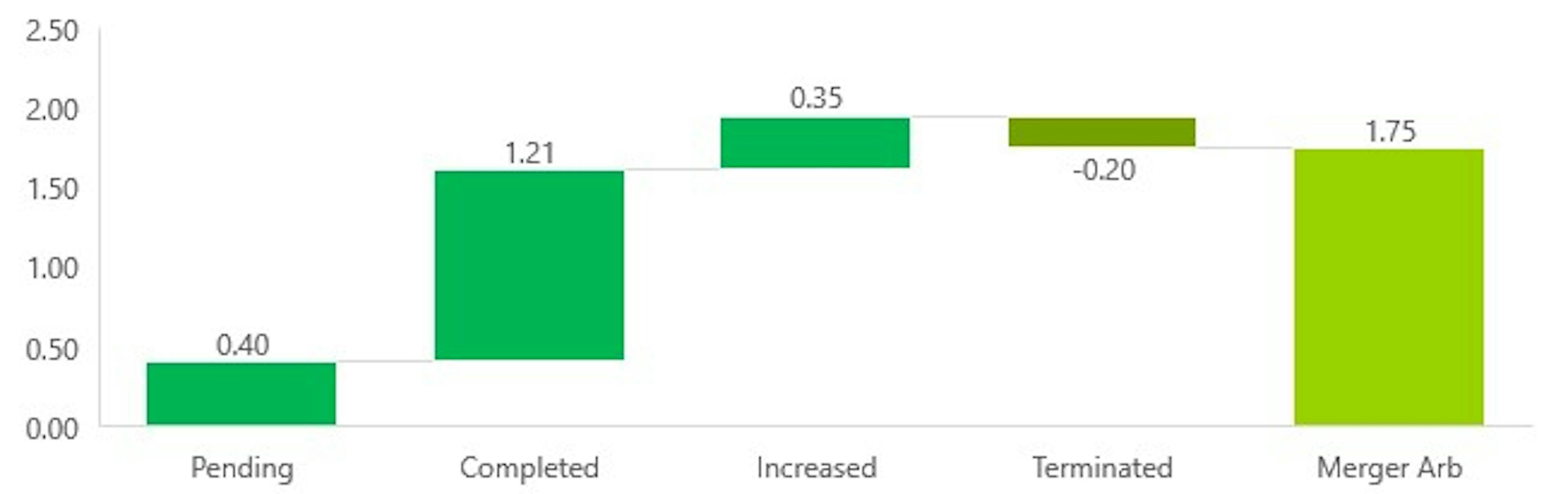

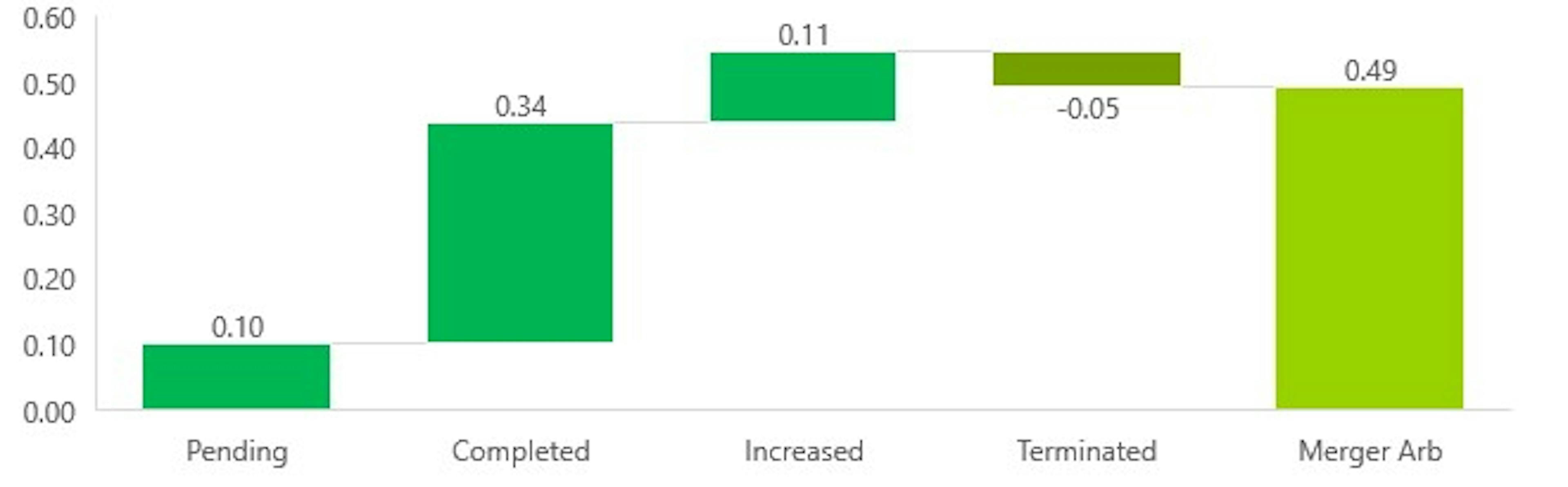

Another way of breaking down the fund's performance is to look at the status of the deal at the end of the period. A bid can be either:

- In progress: the deal has not yet been finalised because all the conditions precedent have not yet been lifted.

- Closed: the transaction has been finalised in accordance with the initial terms.

- Improved: the buyer has increased its price or a third party has come in with a higher offer.

- Abandoned: the deal failed.

Using this methodology, we obtain the following performance attribution table for Carmignac Portfolio Merger Arbitrage Plus:

Merger Arb gross performance attribution in Q4 2023

The table for Carmignac Portfolio Merger Arbitrage is as follows:

Merger Arb gross performance attribution in Q4 2023

The main driver of performance was the completion of a large number of transactions in the portfolio. Given the increased volatility on certain discounts such as Sovo, Capri and Hess, the 'Pending' category contributed little to performance during the quarter. It should also be noted that the failure of the Origin Energy deal was more than offset by improved offers, notably the one for Sculptor.

This year end is also an opportunity to take stock, since the funds were created in April 2023, of the two other key management parameters: volatility and correlation with the main asset classes.

In a year that was ultimately turbulent for all markets, our Merger Arbitrage strategy delivered on its promise of controlled volatility and low correlation. Carmignac Portfolio Merger Arbitrage has a volatility of 0.7% and a correlation to equities of 0.24 and High Yield credit of 0.12.

Carmignac Portfolio Merger Arbitrage Plus has a volatility of 2.1% and a correlation to equities of 0.26 and to High Yield credit of 0.14.

For the year ahead, we are confident that the good momentum seen in Q4 2023 will continue. Indeed, a historical study of M&A activity shows that, while there is a degree of cyclicality, downturns in activity tend on average to be short-lived. For 2024, the drivers of the recovery are already there:

- The end of the rate hike cycle is approaching, which should give business leaders a degree of visibility.

- Return of mega deals in most economic sectors.

- Sectoral shift in M&A activity towards the "old economy", driven in particular by the energy transition.

- A greater proportion of strategic players than financial players, who are more penalised by high interest rates.

- In some sectors, such as technology and healthcare, external growth is structurally an integral part of development models.

The Merger Arbitrage Team

Carmignac Portfolio Merger Arbitrage

A defensive strategy focusing on merger arbitrage opportunitiesDiscover the fund pageCarmignac Portfolio Merger Arbitrage I EUR Acc

- Aanbevolen minimale beleggingstermijn*

- 3 jaar

- Risicoschaal**

- 2/7

- SFDR-fondscategorieën***

- Artikel 8

*Aanbevolen minimale beleggingstermijn: Dit deelnemingsrecht/deze klasse is mogelijk niet geschikt voor beleggers die voornemens zijn hun inleg voor afloop van de aanbevolen termijn op te nemen. Deze verwijzing naar een beleggersprofiel is geen beleggingsadvies. Welk bedrag redelijkerwijs in een ICBE kan worden belegd hangt af van uw persoonlijke situatie en moet worden bekeken in relatie tot uw totale portefeuille. **Het profiel kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden. ***De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Risico's die in de indicator niet voldoende in aanmerking worden genomen

Tegenpartijrisico: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

Inherente risico's

Aandelen: Aandelenkoersschommelingen, waarvan de omvang afhangt van externe factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, kunnen het rendement van het Fonds beïnvloeden.Arbitragerisico: Door middel van arbitrage tracht men te profiteren van dergelijke prijsverschillen (bijv. in markten, sectoren, effecten, valuta's). Als een arbitrage ongunstig uitpakt, kan een belegging haar waarde verliezen en een verlies voor het Subfonds opleveren.Risico verbonden aan een Long/Short-strategie: Dit risico houdt verband met de long- en/of short-posities die worden ingenomen om de nettoblootstelling aan de markt bij te sturen. Het fonds kan aanzienlijke verliezen lijden als die long- en short-posities zich gelijktijdig in een tegengestelde en ongunstige richting ontwikkelen.Liquiditeit: De prijs waartegen het fonds zijn posities kan vereffenen, innemen of wijzigen, kan door tijdelijk gewijzigde marktomstandigheden worden beïnvloed.Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 0,61% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

20,00% wanneer het rendement van de aandelenklasse over de prestatieperiode hoger is dan dat van de referentie-indicator. Deze prestatievergoeding is ook verschuldigd als de aandelenklasse beter heeft gepresteerd dan de referentie-indicator, maar een negatief rendement heeft behaald. Een eventuele minderprestatie wordt

over een periode van 5 jaar goedgemaakt. Het feitelijke bedrag zal

variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is

- Transactiekosten

- 0,19% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

- Roerende voorheffing

- ─

- Roerende voorheffing bij verkoop

- ─

- Taks op beursverrichtingen (TOB)

- ─

- Conversiekosten

Rendement

| Carmignac Portfolio Merger Arbitrage | 2.7 | 3.8 | 0.7 |

| Carmignac Portfolio Merger Arbitrage | + 4.1 % | - | + 3.8 % |

Bron: Carmignac op 28 feb. 2025.

Het beheer van dit deelnemingsrecht/deze klasse is niet gebaseerd op de indicator. In het verleden behaalde resultaten en waarden bieden geen garantie voor toekomstige resultaten en waarden. De vermelde rendementen zijn netto na aftrek van alle kosten, met uitzondering van eventuele in- en uitstapkosten, en worden verkregen na aftrek van kosten en belastingen die van toepassing zijn op een gemiddelde detailhandelsklant die als natuurlijke persoon woonachtig is in België. Wanneer de valuta afwijkt van uw eigen valuta, bestaat er een valutarisico dat kan resulteren in een waardedaling. De referentievaluta van het fonds/subfonds is de EUR.

Referentie-indicator: €STR Capitalized index

Recente analyses

Carmignac Merger Arbitrage: Letter from the Portfolio Managers

![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Absolute Return Europe: Letter from the Fund Managers

![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Absolute Return Europe: Letter from the Fund Managers

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële beleggersinformatie /prospectus voordat u een beleggingsbeslissing neemt. Dit document is enkel bestemd voor professionele klanten en is niet gevalideerd door het FSMA.

Dit document is gepubliceerd door Carmignac Gestion S.A., een door de Franse toezichthouder Autorité des Marchés Financiers (AMF) erkende vermogensbeheerder, en zijn Luxemburgse dochteronderneming, Carmignac Gestion Luxembourg, S.A., een door de Luxemburgse toezichthouder Commission de Surveillance du Secteur Financier (CSSF) krachtens artikel 15 van de Luxemburgse wet van 17 december 2010 erkende beheermaatschappij van beleggingsfondsen. "Carmignac" is een gedeponeerd merk. "Investing in your Interest" is een aan het merk Carmignac verbonden slogan.

Dit document vormt geen advies met het oog op een belegging in of arbitrage van effecten of enig ander beheer- of beleggingsproduct of enige andere beheer- of beleggingsdienst. De in dit document opgenomen informatie en meningen houden geen rekening met de specifieke individuele omstandigheden van de belegger en mogen in geen geval worden beschouwd als juridisch, fiscaal of beleggingsadvies. De informatie in dit document kan onvolledig zijn en kan ook zonder voorafgaande kennisgeving worden gewijzigd. Dit document mag noch geheel noch gedeeltelijk worden gereproduceerd zonder voorafgaande toestemming.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Nettorendementen worden berekend na aftrek van de van toepassing zijnde kosten en belastingen voor een gemiddelde retailclient die een fysiek Belgisch ingezetene is.

Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager.

Risicocategorie van het KID (Essentiële Informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen.

De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. De risico’s, beheerkosten en lopende kosten worden beschreven in de KID (Essentiële Informatiedocument). De prospectussen, de documenten met essentiële beleggersinformatie en de meest recente (half)jaarverslagen zijn kosteloos verkrijgbaar in het Nederlands en het Frans bij de beheermaatschappij, per telefoon op het nummer +352 46 70 60 1, op de website www.carmignac.be of bij Caceis Belgium S.A., de vennootschap die de financiële dienstverlening in België verzorgt, op het adres Havenlaan 86c b320, B-1000 Brussel. De essentiële beleggersinformatie moet vóór elke inschrijving worden verstrekt aan de belegger, welke door de belegger vóór elke inschrijving gelezen moet worden. Dit fonds mag direct noch indirect aangeboden of verkocht worden ten gunste of voor rekening van een 'U.S. person', zoals gedefinieerd in de Amerikaanse 'Regulation S' en de FATCA. De netto-inventariswaarde zijn beschikbaar op de website www.fundinfo.com. Elke klacht kan worden gestuurd naar complaints@carmignac.com of naar CARMIGNAC GESTION – Compliance and Internal Controls – 24 place Vendôme Paris France of op de website www.ombudsfin.be.

Indien u inschrijft op een GBF (gemeenschappelijk beleggingsfonds) naar Frans recht, moet u uw deel van de door het fonds ontvangen dividenden (en, in voorkomend geval, interesten) elk jaar op uw belastingaangifte vermelden. U kunt een gedetailleerde berekening maken op www.carmignac.be. Deze rekenmodule is geen belastingadvies, maar uitsluitend een hulpmiddel voor de berekening. Dit ontslaat u niet van de zorgvuldigheid en de controles waartoe u als belastingplichtige gehouden bent. De getoonde resultaten zijn gebaseerd op door u verstrekte gegevens. Carmignac kan in geen geval aansprakelijk worden gesteld voor fouten of nalatigheden uwerzijds.

Wanneer beleggers inschrijven op een fonds dat onder de spaarrichtlijn valt, moeten zij overeenkomstig artikel 19bis van CIR92 bij de inkoop van hun aandelen een roerende voorheffing van 30% betalen op de inkomsten die in de vorm van rente, meerwaarden of minderwaarden voortvloeien uit de opbrengst van in schuldbewijzen belegde activa. De uitkeringen zijn onderworpen aan de roerende voorheffing van 30% zonder inkomen onderscheid.

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn. De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

De beheermaatschappij kan de verkoop in uw land op elk moment stopzetten. Beleggers kunnen via de volgende link toegang krijgen tot een samenvatting van hun rechten in het Frans, of het Nederlands in deel 5 zonder de titel Samenvatting van de beleggersrechten.