Carmignac Portfolio Long-Short European Equities: Letter from the Fund Manager

![[Management Team] [Author] Heininger Malte](https://carmignac.imgix.net/uploads/NextImage/0001/18/%5BManagement-Team%5D-Heiniger-Malte.png?auto=format%2Ccompress&fit=fill&w=3840)

Dear Investors,

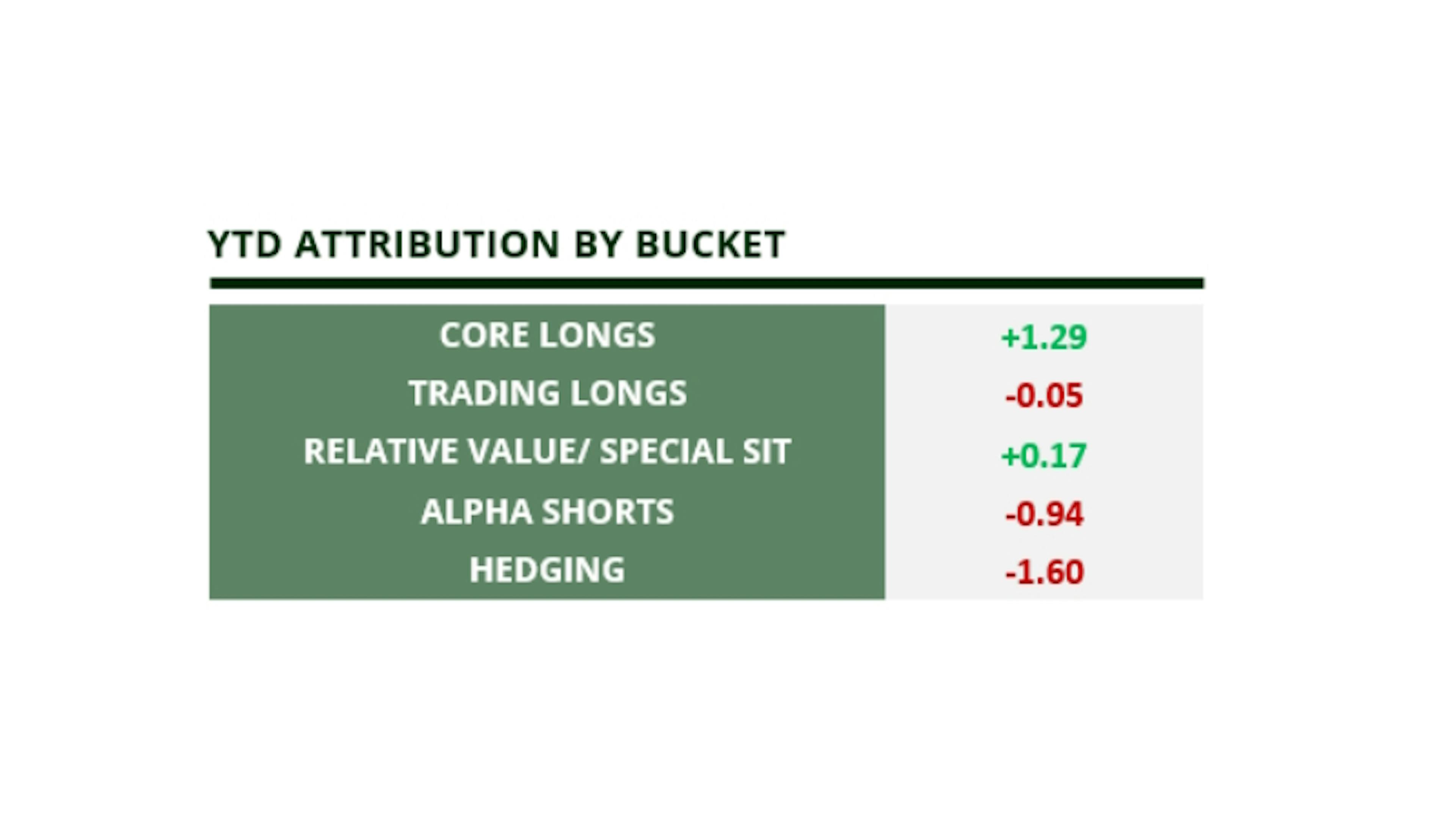

Overall, we had a good third quarter with the fund being up +1.42%, net of fees, while the Eurostoxx 50 was down -5.10%. As seen in the table below, while our Core Long book generated a positive performance, driven by our large convictions in Alcon, Prada and Microsoft; our Alpha Shorts suffered from the Beta and Momentum driven market rally.

This quarter, our hit rate jumped back into the 60ies. The three prior quarters had been frustrating for us, as our historically very high hit rate dropped significantly below what we had delivered over the past several years.

We ascribe this period of underperformance to the delayed effect of the Pandemic which dis-synchronized the normal economic cycle and had profound impacts on companies’ profits, cashflows and pricing power. The artificial supply shortage for many goods and services, which was triggered by supply chain disruptions, pent-up demand and changed order patterns, led to large backlogs and temporary pricing power for many commoditized businesses. These disruptions, and their impacts on companies’ financials, lasted longer than we had anticipated and the disconnect between leading indicators and hard economic data made forecasting earnings particularly challenging.

While shorts kept squeezing, as they benefitted from longer lasting dis-locations than we had anticipated, we struggled to fundamentally embrace the rally on many long positions, as we felt a lot of the factors that drove stocks higher were backward looking or mis-placed.

During the third quarter, we started to see a normalization of the trends described, with new orders declining, backlogs shrinking and pricing rolling over; while volumes stayed weak, due to a mixture of weak end-demand and de-stocking. While the recession that everyone expected last year never came and the market troughed in October 2022, many of the factors that led people to anticipate a recession back then, have not gone away.

Starting with the rates shock, after a temporary rally in bonds, long-term yields on both sides of the Atlantic are higher than they were in October. While people were concerned about the huge US fiscal deficit which needs to be financed, combined with the lack of demand from the largest US Treasury buyers, namely the Fed, Japan and China, the initial deficit was financed by spending down the Treasury General Account. Then, the Treasury General Account was refilled mainly through short dated treasury issuance that was hoovered up by money market funds that had seen huge inflows and moved out of the repo facility. While that delayed the problem, it did not solve it. While inflation has come down significantly in the last 12 months, the huge amount of longer dated supply that is coming to the market now in Q4 and next year is meeting a lack of demand that, together with a still strong US economy, is leading to higher yields. The higher yields, together with the fact that it is driven by higher term premia/higher real rates rather than inflation expectations, is leading to a very attractive alternative to equities (on top of cash) and depressed the equity risk premia to multi decade lows, making equities look relatively unattractive vs bonds and cash.

The intuitive multiple compression for the broader market now starts to come through. While rates had failed to have significant impact on corporates or consumers due to the longer maturities of their debt, higher for longer narrative does not only lead to multiple compression but also to a re-pricing of the medium-term interest expenses and hence earnings.

The consumer was the other surprise coming out of the 2022 inflation and rates shock. While the market was expecting a big squeeze and strain on consumption, the consumer held up much better than expected. Most consumers had used the last decade of low interest rates to refinance their debt into longer term, fixed rate debt, making them less sensitive to higher rates in the short term. On the other hand, they benefitted from high excess savings amassed during the pandemic that helped them keep up consumption. Lastly, the high backlogs in everything from housing to capital goods, together with a huge rebound in demand for services, led to a very tight labour market, wage growth and a feeling of job security. 12-month down the line, most of these excess savings has been spent and student loan repayment is resuming. While unemployment is still at record lows and the labour market is still very strong, this is a lagging indicator. We have started seeing consumer weakness in the form of volume weakness in consumer staples to a normalizing of luxury demand, while service demand has started showing signs of weakness as well. Therefore, consumption is still in a decent shape, but we would not expect incremental strength from that side.

Lastly, as discussed above, companies have significantly benefitted from the supply shortages and the inflationary environment since the pandemic. While forward-looking indicators like PMIs predicted a poor outlook for orders, revenues, and profits last year, the high backlogs and the significant price increases led to rising revenues and margins.

As expected, all good things must come to an end at some point. If any sector could give us a glimpse of the real demand environment and serve as a leading indicator, it was the chemicals sector. Due to the lack of a backlog and no supply chain issues, volumes in the sector have been miserable for almost a year now, due to a mix of weak end demand, de-stocking and pricing normalizing, leading to a flurry of profit warnings in the space. Several other cyclical sectors are starting to see similar patterns, as supply starts to come back, just at a time when demand hits a double whammy of weak end demand and destocking, together with pricing rolling over. It will lead to weaker sales, margins and profitability that will usually be followed by lay-offs and hence, risking unemployment and weaker consumption.

Finally, the geopolitical situation has unfortunately not improved. While a European energy crisis resulting from the Russia/Ukraine war was avoided, mainly due to the unseasonably warm weather which allowed Europe to fill their gas storages (at peak prices), Europe has not structurally solved their Energy problem and the resulting competitiveness of its manufacturing industry. Furthermore, the very unfortunate developments in the Middle East have the potential to create another energy crisis if the war spreads to the wider region and a proper oil price shock could trigger a recession.

A China/Taiwan escalation is not an if, but a when event, who’s timing is hard to predict. That said, it would not be completely un-realistic for China to move onto Taiwan while the US is already fighting and financing two wars and is not ready to defend Taiwan yet, as their base case is that an invasion would not happen before 2027.

Overall, the environment remains very volatile and while there are a lot of moving factors, we feel more comfortable as supply chains and companies’ financials have started to normalize from the aftermath of the pandemic. While we are aware of the macro environment, we keep our focus on company specific investment cases, and we are excited about the opportunities we see.

Wishing you a great Fall!

The European Long/Short Equity Team

Carmignac Portfolio Long-Short European Equities

A high-conviction long/short approach to European equitiesDiscover the fund pageCarmignac Portfolio Long-Short European Equities F EUR Acc

- Aanbevolen minimale beleggingstermijn*

- 3 jaar

- Risicoschaal**

- 3/7

- SFDR-fondscategorieën***

- Artikel 8

*Aanbevolen minimale beleggingstermijn: Dit deelnemingsrecht/deze klasse is mogelijk niet geschikt voor beleggers die voornemens zijn hun inleg voor afloop van de aanbevolen termijn op te nemen. Deze verwijzing naar een beleggersprofiel is geen beleggingsadvies. Welk bedrag redelijkerwijs in een ICBE kan worden belegd hangt af van uw persoonlijke situatie en moet worden bekeken in relatie tot uw totale portefeuille. **Het profiel kan variëren van 1 tot 7, waarbij categorie 1 overeenkomt met een lager risico en een lager potentieel rendement, en categorie 7 met een hoger risico en een hoger potentieel rendement. De categorieën 4, 5, 6 en 7 impliceren een hoge tot zeer hoge volatiliteit, met grote tot zeer grote prijsschommelingen die op korte termijn tot latente verliezen kunnen leiden. ***De Sustainable Finance Disclosure Regulation (SFDR) 2019/2088 is een Europese verordening die vermogensbeheerders verplicht hun fondsen te classificeren zoals onder meer: artikel 8 die milieu- en sociale kenmerken bevorderen, artikel 9 die investeringen duurzaam maken met meetbare doelstellingen, of artikel 6 die niet noodzakelijk een duurzaamheidsdoelstelling hebben. Voor meer informatie, bezoek: https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=nl.

Voornaamste risico's van het Fonds

Risico's die in de indicator niet voldoende in aanmerking worden genomen

Tegenpartijrisico: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

Inherente risico's

Risico verbonden aan een Long/Short-strategie: Dit risico houdt verband met de long- en/of short-posities die worden ingenomen om de nettoblootstelling aan de markt bij te sturen. Het fonds kan aanzienlijke verliezen lijden als die long- en short-posities zich gelijktijdig in een tegengestelde en ongunstige richting ontwikkelen.Aandelen: Aandelenkoersschommelingen, waarvan de omvang afhangt van externe factoren, het kapitalisatieniveau van de markt en het volume van de verhandelde aandelen, kunnen het rendement van het Fonds beïnvloeden.Rente: Renterisico houdt in dat door veranderingen in de rentestanden de netto-inventariswaarde verandert.Wisselkoers: Het wisselkoersrisico hangt samen met de blootstelling, via directe beleggingen of het gebruik van valutatermijncontracten, aan andere valuta’s dan de waarderingsvaluta van het Fonds.Krediet: Het kredietrisico stemt overeen met het risico dat de emittent haar verplichtingen niet nakomt.Risico in verband met het Gebruik van Derivaten : Deze producten gaan gepaard met specifieke risico's van verlies. Opkomende Landen: De nettoinventariswaarde van het compartiment kan sterk variëren vanwege de beleggingen in de markten van de opkomende landen, waar de koersschommelingen aanzienlijk kunnen zijn en waar de werking en de controle kunnen afwijken van de normen op de grote internationale beurzen.Liquiditeit: De prijs waartegen het fonds zijn posities kan vereffenen, innemen of wijzigen, kan door tijdelijk gewijzigde marktomstandigheden worden beïnvloed.Volatility: VolatilityTegenpartijrisico: Risico van verlies indien een tegenpartij niet aan haar contractuele verplichtingen kan voldoen.

Kosten

- Instapkosten

- Wij brengen geen instapkosten in rekening.

- Uitstapkosten

- Wij brengen voor dit product geen uitstapkosten in rekening.

- Beheerskosten en andere administratie - of exploitatiekos ten

- 1,15% van de waarde van uw belegging per jaar. Dit is een schatting op basis van de feitelijke kosten over het afgelopen jaar.

- Prestatievergoedingen

- 20,00% max. van de meerprestatie als het rendement positief is en de netto-inventariswaarde de high-water mark overschrijdt. Het feitelijke bedrag zal variëren naargelang van de prestaties van uw belegging. De schatting van de totale kosten hierboven omvat het gemiddelde over de afgelopen vijf jaar, of sinds de introductie van het product als dat minder dan vijf jaar geleden is.

- Transactiekosten

- 1,05% van de waarde van uw belegging per jaar. Dit is een schatting van de kosten die ontstaan wanneer we de onderliggende beleggingen voor het product kopen en verkopen. Het feitelijke bedrag zal variëren naargelang hoeveel we kopen en verkopen.

- Roerende voorheffing

- ─

- Roerende voorheffing bij verkoop

- 30% op de obligatiemeerwaarde

- Taks op beursverrichtingen (TOB)

- 1.32% (max.4000 €)

- Conversiekosten

- 0%

Rendement

| Carmignac Portfolio Long-Short European Equities | 10.0 | 16.7 | 5.1 | 0.3 | 7.4 | 13.6 | -5.7 | 0.7 | 18.0 | 3.1 |

| Carmignac Portfolio Long-Short European Equities | + 4.9 % | + 6.9 % | + 5.3 % |

Bron: Carmignac op 31 mrt. 2025.

Het beheer van dit deelnemingsrecht/deze klasse is niet gebaseerd op de indicator. In het verleden behaalde resultaten en waarden bieden geen garantie voor toekomstige resultaten en waarden. De vermelde rendementen zijn netto na aftrek van alle kosten, met uitzondering van eventuele in- en uitstapkosten, en worden verkregen na aftrek van kosten en belastingen die van toepassing zijn op een gemiddelde detailhandelsklant die als natuurlijke persoon woonachtig is in België. Wanneer de valuta afwijkt van uw eigen valuta, bestaat er een valutarisico dat kan resulteren in een waardedaling. De referentievaluta van het fonds/subfonds is de EUR.

Referentie-indicator: -

Recente analyses

Carmignac Merger Arbitrage: Letter from the Portfolio Managers

![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Absolute Return Europe: Letter from the Fund Managers

![[Main Media] [Funds Focus] Bridge](https://carmignac.imgix.net/uploads/article/0001/02/26ad7f7eb70cc9f1137127c5b230d8042189f9e1.jpeg?auto=format%2Ccompress&fit=fill&w=3840)

Carmignac Absolute Return Europe: Letter from the Fund Managers

Belangrijke wettelijke informatie

Reclame. Raadpleeg het document essentiële beleggersinformatie /prospectus voordat u een beleggingsbeslissing neemt. Dit document is enkel bestemd voor professionele klanten en is niet gevalideerd door het FSMA.

Dit document is gepubliceerd door Carmignac Gestion S.A., een door de Franse toezichthouder Autorité des Marchés Financiers (AMF) erkende vermogensbeheerder, en zijn Luxemburgse dochteronderneming, Carmignac Gestion Luxembourg, S.A., een door de Luxemburgse toezichthouder Commission de Surveillance du Secteur Financier (CSSF) krachtens artikel 15 van de Luxemburgse wet van 17 december 2010 erkende beheermaatschappij van beleggingsfondsen. "Carmignac" is een gedeponeerd merk. "Investing in your Interest" is een aan het merk Carmignac verbonden slogan.

Dit document vormt geen advies met het oog op een belegging in of arbitrage van effecten of enig ander beheer- of beleggingsproduct of enige andere beheer- of beleggingsdienst. De in dit document opgenomen informatie en meningen houden geen rekening met de specifieke individuele omstandigheden van de belegger en mogen in geen geval worden beschouwd als juridisch, fiscaal of beleggingsadvies. De informatie in dit document kan onvolledig zijn en kan ook zonder voorafgaande kennisgeving worden gewijzigd. Dit document mag noch geheel noch gedeeltelijk worden gereproduceerd zonder voorafgaande toestemming.

In het verleden behaalde resultaten zijn geen garantie voor de toekomst. De resultaten zijn netto na aftrek van kosten (inclusief mogelijke in rekening gebrachte instapkosten door de distributeur) . Nettorendementen worden berekend na aftrek van de van toepassing zijnde kosten en belastingen voor een gemiddelde retailclient die een fysiek Belgisch ingezetene is.

Als gevolg van wisselkoersschommelingen kan het rendement van aandelenklassen waarvan het wisselkoersrisico niet is afgedekt, stijgen of dalen.

Verwijzingen naar bepaalde waarden of financiële instrumenten zijn voorbeelden van beleggingen die in de portefeuilles van de fondsen van Carmignac aanwezig zijn of waren. Deze verwijzingen hebben niet tot doel om directe beleggingen in die instrumenten aan te moedigen en zijn geen beleggingsadvies. De Beheermaatschappij is niet onderworpen aan het verbod op het uitvoeren van transacties met deze instrumenten voorafgaand aan de verspreidingsdatum van de informatie. De portefeuilles van de fondsen van Carmignac kunnen op ieder moment worden gewijzigd.

De verwijzing naar een positionering of prijs, is geen garantie voor de resultaten in de toekomst van de UCIS of de manager.

Risicocategorie van het KID (Essentiële Informatiedocument) indicator. Risicocategorie 1 betekent niet dat een belegging risicoloos is. Deze indicator kan in de loop van de tijd veranderen.

De aanbevolen beleggingshorizon is een minimale horizon en geen aanbeveling om uw beleggingen aan het einde van deze periode te verkopen.

Morningstar Rating™ : © Morningstar, Inc. Alle rechten voorbehouden. De informatie in dit document is eigendom van Morningstar en/of zijn informatie leveranciers, mag niet gekopieerd of verspreid worden en wordt niet gegarandeerd als zijnde exact, volledig of geschikt op dit moment. Morningstar noch zijn informatieleveranciers zijn verantwoordelijk voor eventuele schade of verliezen als gevolg van het gebruik van deze informatie.

Bij de beslissing om in het gepromote fonds te beleggen moet rekening worden gehouden met alle kenmerken of doelstellingen ervan zoals beschreven in het prospectus. De risico’s, beheerkosten en lopende kosten worden beschreven in de KID (Essentiële Informatiedocument). De prospectussen, de documenten met essentiële beleggersinformatie en de meest recente (half)jaarverslagen zijn kosteloos verkrijgbaar in het Nederlands en het Frans bij de beheermaatschappij, per telefoon op het nummer +352 46 70 60 1, op de website www.carmignac.be of bij Caceis Belgium S.A., de vennootschap die de financiële dienstverlening in België verzorgt, op het adres Havenlaan 86c b320, B-1000 Brussel. De essentiële beleggersinformatie moet vóór elke inschrijving worden verstrekt aan de belegger, welke door de belegger vóór elke inschrijving gelezen moet worden. Dit fonds mag direct noch indirect aangeboden of verkocht worden ten gunste of voor rekening van een 'U.S. person', zoals gedefinieerd in de Amerikaanse 'Regulation S' en de FATCA. De netto-inventariswaarde zijn beschikbaar op de website www.fundinfo.com. Elke klacht kan worden gestuurd naar complaints@carmignac.com of naar CARMIGNAC GESTION – Compliance and Internal Controls – 24 place Vendôme Paris France of op de website www.ombudsfin.be.

Indien u inschrijft op een GBF (gemeenschappelijk beleggingsfonds) naar Frans recht, moet u uw deel van de door het fonds ontvangen dividenden (en, in voorkomend geval, interesten) elk jaar op uw belastingaangifte vermelden. U kunt een gedetailleerde berekening maken op www.carmignac.be. Deze rekenmodule is geen belastingadvies, maar uitsluitend een hulpmiddel voor de berekening. Dit ontslaat u niet van de zorgvuldigheid en de controles waartoe u als belastingplichtige gehouden bent. De getoonde resultaten zijn gebaseerd op door u verstrekte gegevens. Carmignac kan in geen geval aansprakelijk worden gesteld voor fouten of nalatigheden uwerzijds.

Wanneer beleggers inschrijven op een fonds dat onder de spaarrichtlijn valt, moeten zij overeenkomstig artikel 19bis van CIR92 bij de inkoop van hun aandelen een roerende voorheffing van 30% betalen op de inkomsten die in de vorm van rente, meerwaarden of minderwaarden voortvloeien uit de opbrengst van in schuldbewijzen belegde activa. De uitkeringen zijn onderworpen aan de roerende voorheffing van 30% zonder inkomen onderscheid.

Carmignac Portfolio verwijst naar de subfondsen van Carmignac Portfolio SICAV, een beleggingsmaatschappij naar Luxemburgs recht die voldoet aan de ICBE-richtlijn. De Fondsen zijn beleggingsfondsen in contractuele vorm (FCP) conform de UCITS-richtlijn of AFIM-richtlijn onder Frans recht.

De beheermaatschappij kan de verkoop in uw land op elk moment stopzetten. Beleggers kunnen via de volgende link toegang krijgen tot een samenvatting van hun rechten in het Frans, of het Nederlands in deel 5 zonder de titel Samenvatting van de beleggersrechten.