Flash Note

Marchés obligataires : comment tirer parti des risques de taux et d’inflation ?

- Publié

-

Longueur

3 minute(s) de lecture

Un environnement obligataire qui se complexifie

Alors même que la situation sanitaire s’améliore grâce à une nette accélération des campagnes de vaccination notamment au sein des pays développés, les perspectives positives de normalisation annoncent le retour en force des craintes liées à la hausse des taux d’intérêt et des anticipations d’inflation, déjà confirmées depuis le début de l’année majoritairement aux États-Unis et en Europe.

-

L’impact sur les marchés obligataires

Une situation complexe caractérisée par des performances négatives depuis le début de l’année pour une grande majorité des actifs obligataires.

-

La conséquence pour les investisseurs

Des rendements faibles qui pourraient être d’autant plus impactés par une hausse des taux d’intérêts, notamment dans le cadre d’une gestion traditionnelle ou passive.

Comment alors gérer ces risques de hausse des taux d’intérêt et des anticipations d’inflation sur les marchés obligataires… et même en tirer parti ?

En choisissant une solution obligataire fondamentalement active, disposant de tous les outils nécessaires pour faire face à ces risques et les transformer en source de performance.

Une gestion active des risques dans tous les environnements de marché

Carmignac Portfolio Flexible Bond est une stratégie d’allocation d’actifs obligataires visant à saisir les opportunités de ces marchés à l’échelle mondiale, tout en couvrant systématiquement le risque de change. Grâce à son vaste univers d’investissement et à sa gestion flexible de la sensibilité aux taux d’intérêt, le Fonds est capable de tirer parti à la fois des mouvements de baisses et de hausses des taux d’intérêt ou d’inflation, en gérant activement les risques.

-

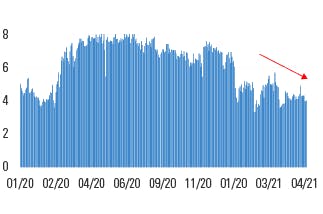

Se protéger du risque de taux d’intérêt et le transformer en moteur de performance

Gestion active de la sensibilité au sein du Fonds depuis début 2020

Grâce à sa large fourchette de sensibilité allant de -3 à +8, le Fonds peut mettre en œuvre des stratégies vendeuses sur toutes les courbes de taux, pour toutes les maturités. Carmignac Portfolio Flexible Bond peut même aller au-delà de la réduction ou de la neutralisation du risque de taux d’intérêt en utilisant des dérivés jusqu’à obtenir une sensibilité négative aux taux d’intérêt, que cela soit sur une courbe de taux spécifique ou sur l’ensemble du portefeuille.

-

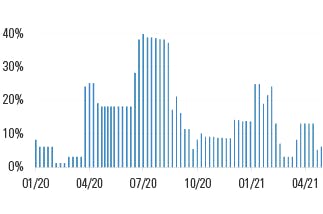

Transformer le risque inflationniste en moteur de performance

Évolution du niveau d’exposition aux stratégies d’inflation au sein du Fonds depuis début 2020

Le Fonds a accès à l’ensemble des segments de l’univers obligataire, lui permettant entre autres d’implémenter des stratégies d’inflation en investissant dans des obligations indexées à l’inflation ou sur les « points morts » d’inflation, en Europe comme à l’international. Il est ainsi en mesure de gérer son exposition de manière dynamique selon le niveau des anticipations d’inflation pour en tirer parti.

Source : Carmignac, 30/04/2021.

Le saviez-vous ?

Carmignac Portfolio Flexible Bond combine une approche « top-down » et une implémentation de stratégies de taux et de crédit « bottom-up » : la construction du portefeuille repose sur les convictions de ses gérants sur chaque segment de l’univers obligataire et une analyse approfondie des marchés. Ils bénéficient de l’expertise de toute l’équipe de gestion et de celle de nos spécialistes du crédit, de la dette émergente et de la dette financière.

Gérer les périodes de hausse de taux d’intérêt et d’inflation, en pratique

Dans l’environnement actuel, les stratégies de taux et d’inflation mises en œuvre dans le portefeuille de Carmignac Portfolio Flexible Bond reflètent nos vues spécifiques sur certaines économies pour lesquelles nous anticipons des normalisations de leur politique monétaire ou des pressions inflationnistes fortes. Nous ajustons également le calibrage de ces stratégies de manière tactique selon le niveau des valorisations.

Source : 26/05/2021.

Carmignac Portfolio Flexible Bond A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUES LIÉS À LA CHINE : Risques spécifiques liés à l’utilisation de la Plateforme Hong-Kong Shanghai Connect et autres risques liés aux investissements en Chine.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

RISQUE DE TAUX D’INTÉRÊT : Risque d'une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CHANGE : Risque lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation de l'OPCVM.

RISQUE ACTION : Risque que les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société impactent la performance.

RISQUES LIÉS À LA CHINE : Risques spécifiques liés à l’utilisation de la Plateforme Hong-Kong Shanghai Connect et autres risques liés aux investissements en Chine.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.