Flash Note

Une contribution positive au travers des marchés émergents

-

Longueur

9 minute(s) de lecture

Se positionner sur les marchés émergents concrétise une volonté qui va bien au-delà d’un simple objectif de performance financière. En effet, par leur niveau de développement économique, investir sur cet univers nous permet d’accompagner les progrès sociaux et environnementaux des pays en développement.

Depuis plus de 30 ans, Carmignac a su se démarquer comme un acteur reconnu sur les marchés émergents à travers une approche durable.

Carmignac, un pionnier sur les marchés émergents

Carmignac a été l’un des premiers acteurs à investir sur les marchés émergents dès sa création en 1989.

Nous avons pu au fil des années développer une approche différenciée et unique afin de déceler les opportunités de marché. Nous nous sommes ainsi constitué une solide expertise sur cet univers, visible à travers l’élaboration d’une gamme de Fonds spécialisés dotés à la fois de nouveaux moteurs de performance et davantage de diversification, et intervenant sur toutes les classes d’actifs.

Cet historique et la confiance de nos partenaires ont permis à notre expertise émergente de désormais représenter près de 7 milliards d’euros d’encours sous gestion1.

Notre positionnement sur l’ESG

Intégrer les critères Environnementaux, Sociaux et de Gouvernance nous apparaît être une nécessité pour une gestion appropriée du risque compte tenu de la matérialité financière de l’ESG.

Par ailleurs, nous sommes persuadés qu’il est de notre responsabilité d’avoir une contribution positive sur la société et l’environnement sur le long terme et faire de la création de valeur pour nos clients notre priorité. C’est pourquoi nous avons toujours intégré les considérations ESG à notre analyse. Par exemple, nous n’avons jamais investi dans les secteurs du tabac ou de l’armement.

Nous avons toutefois renforcé notre démarche* et formalisé notre philosophie d’investissement durable au cours des dernières années :

Source : Carmignac, décembre 2022. *Tous les fonds et émetteurs ne sont pas concernés par cette déclaration. Pour plus de détails, veuillez vous référer à : https://www.carmignac.fr/fr_FR/responsible-investment/apercu-4735. **En réponse à l’article 173 de la loi française sur la transition énergétique.

En tant qu'investisseur indépendant et aux convictions fortes, nous avons choisi de nous concentrer sur trois thèmes ESG majeurs, en ligne avec l’ADN de Carmignac : le Climat, l’Émancipation et le Leadership. Aujourd’hui, plus de 90 %2 de nos encours sont classés Article 8 ou 9 selon le règlement SFDR3.

Notre conviction sur les marchés émergents, reflet de notre approche durable

Notre approche des marchés émergents reflète notre volonté d’investir durablement. Afin d’appréhender aux mieux les risques propres aux pays émergents, nos équipes de gestion combinent analyse des fondamentaux avec celle des critères extra-financiers. En effet, si nous nous attachons à nous pencher sur la lecture des fondamentaux macroéconomiques de chaque titre ainsi qu’à réaliser des visites in situ pour nous assurer un examen complet, nous intégrons au cœur de notre processus un outil d’analyse ESG propriétaire, START4, afin d’apporter un éclairage humain unique et de mener le dialogue avec les entreprises autour d’indicateurs clés.

Au-delà de cette étape préliminaire, nous avons également approfondi notre démarche durable à travers des approches spécifiques. Au sein de nos Fonds actions émergentes par exemple, nous nous assurons de notre empreinte positive sur la société et l’environnement notamment en nous alignant à 9 sur 17 des Objectifs de Développement Durable (ODD) définis par les Nations Unies. En effet, plusieurs ODD concernent davantage les pays émergents. « Pas de pauvreté », « Faim zéro » ou encore « Énergie propre et d’un coût abordable » sont des problématiques souvent déjà adressées au sein des pays développés.

En ce qui concerne nos investissements obligataires émergents, nous avons notamment mis en place un outil de notation ESG propriétaire de la dette souveraine, et en particulier, un modèle dédié à la dette émergente. Notre analyse dynamique nous permet ainsi d’évaluer la trajectoire positive des pays en développement sur les piliers E, S et G ainsi que les risques inhérents. Pour chaque pilier, nous nous concentrons sur des données qualitatives telles que par exemple la part des énergies renouvelables pour la dimension environnementale, le PIB par habitant pour la dimension sociale ou encore les droits de l’homme pour la gouvernance.

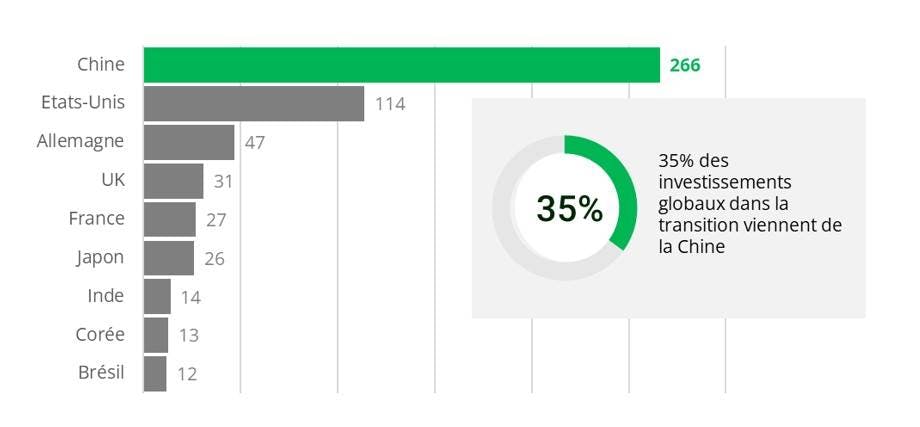

Par ailleurs, nous sommes convaincus du rôle déterminant des émergents en termes d’investissement responsable. La transition énergétique ne pourra se faire sans les pays émergents, qui apparaissent désormais comme de véritables acteurs majeurs de l’innovation et des technologies vertes à l’image de la Chine, de la Corée du Sud ou encore l’Inde.

Investissements dans la transition énergétique en 2021 (mds USD)

Source: Carmignac, BNEF, Bloomberg 31/12/2021

Chez Carmignac, nous avons conjugué notre position pionnière sur les marchés émergents et notre approche ESG pour offrir des solutions d’investissement complémentaires et durables :

-

Carmignac Emergents

Stratégies actions

Saisir les opportunités prometteuses de l’univers actions émergentes avec une approche durable

-

Carmignac Portfolio China New Economy

Stratégies actions

Saisir le potentiel de croissance de la Nouvelle Économie chinoise

-

Carmignac Portfolio EM Debt

Stratégies obligataires

Saisir les opportunités obligataires des marchés émergents avec flexibilité

-

Carmignac Portfolio Emerging Patrimoine

Stratégies diversifiées

Une solution durable clé en main sur les marchés émergents

Ainsi, investir au sein des marchés émergents peut constituer non seulement une source de performance et de diversification, mais également une possibilité d’investir durablement.

1Source : Carmignac au 31/01/2023.

2Source : Carmignac au 31/01/2023.

3Le Règlement SFDR (Sustainable Finance Disclosure Regulation) 2019/2088 est un règlement européen qui demande aux gestionnaires d’actifs de classer leurs fonds parmi notamment ceux dits : « Article 8 » qui promeuvent les caractéristiques environnementales et sociales, « Article 9 » qui font de l’investissement durable avec des objectifs mesurables, ou « Article 6 » qui n'ont pas nécessairement d'objectif de durabilité. Pour plus d’informations, visitez : https://eur-lex.europa.eu/eli/reg/2019/2088/oj?locale=fr.

4Le système ESG exclusif START combine et agrège les indicateurs ESG des principaux fournisseurs de données du marché. Compte tenu d'un manque de standardisation et d'un reporting insuffisant de certains indicateurs ESG par les sociétés cotées, il n'est pas possible de prendre en considération tous les indicateurs pertinents. START fournit un système centralisé au travers duquel Carmignac livre ses analyses et éclairages sur chaque entreprise examinée, même si les données externes agrégées sont incomplètes. Pour plus d'informations, veuillez consulter notre Politique d’intégration ESG sur notre site : https://carmidoc.carmignac.com/SRIIP_FR_fr.pdf

Carmignac Emergents A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

RISQUE ACTION : Risque que les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société impactent la performance.

RISQUE PAYS ÉMERGENTS : Risque d'écart des standards de fonctionnement et de surveillance des marchés "émergents" par rapport aux grandes places internationales avec implications sur les cotations.

RISQUE DE CHANGE : Risque lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation de l'OPCVM.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.

Carmignac Portfolio China New Economy A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUES LIÉS À LA CHINE : Risques spécifiques liés à l’utilisation de la Plateforme Hong-Kong Shanghai Connect et autres risques liés aux investissements en Chine.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

RISQUE ACTION : Risque que les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société impactent la performance.

RISQUE DE CHANGE : Risque lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation de l'OPCVM.

RISQUE DE TAUX D’INTÉRÊT : Risque d'une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE GESTION DISCRÉTIONNAIRE : Impact direct sur la performance de l'OPCVM de l’anticipation de l’évolution des marchés financiers faite par le gestionnaire.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.

Carmignac Portfolio EM Debt A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUES LIÉS À LA CHINE : Risques spécifiques liés à l’utilisation de la Plateforme Hong-Kong Shanghai Connect et autres risques liés aux investissements en Chine.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

PAYS ÉMERGENTS: Les conditions de fonctionnement et de surveillance des marchés "émergents" peuvent s’écarter des standards prévalant pour les grandes places internationales et avoir des implications sur les cotations des instruments cotés dans lesquels le Fonds peut investir.

TAUX D’INTÉRÊT: Le risque de taux se traduit par une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CHANGE: Le risque de change est lié à l’exposition, via les investissements directs ou l'utilisation d'instruments financiers à terme, à une devise autre que celle de valorisation du Fonds.

RISQUE DE CRÉDIT: Le risque de crédit correspond au risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.

Carmignac Portfolio Emerging Patrimoine A EUR Acc

L'indicateur peut varier de 1 à 7, une catégorie 1 correspondant à un risque plus faible et un rendement potentiellement plus faible et une catégorie 7 correspondant à un risque plus élevé et un rendement potentiellement plus élevé. Une catégorie 4-5-6-7 implique une forte à très forte volatilité, impliquant des fortes à très fortes variations de prix pouvant entraîner des pertes latentes à court terme.

Durée minimum de placement recommandée

Risque plus faible Risque plus élevé

Risques non suffisamment pris en compte par l’indicateur :

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE DE CONTREPARTIE : Risque de subir des pertes en cas de défaillance d’une contrepartie incapable de faire face à ses obligations contractuelles.

RISQUES LIÉS À LA CHINE : Risques spécifiques liés à l’utilisation de la Plateforme Hong-Kong Shanghai Connect et autres risques liés aux investissements en Chine.

RISQUE DE LIQUIDITÉ : Risque d'impact des dérèglements de marché ponctuels sur les conditions de prix auxquelles un OPCVM sera amené à liquider, initier ou modifier ses positions.

Risques inhérents :

RISQUE ACTION : Risque que les variations du prix des actions dont l'amplitude dépend de facteurs économiques externes, du volume de titres échangés et du niveau de capitalisation de la société impactent la performance.

RISQUE DE TAUX D’INTÉRÊT : Risque d'une baisse de la valeur liquidative en cas de mouvement des taux d'intérêt.

RISQUE DE CRÉDIT : Risque que l’émetteur ne puisse pas faire face à ses engagements.

RISQUE PAYS ÉMERGENTS : Risque d'écart des standards de fonctionnement et de surveillance des marchés ""émergents"" par rapport aux grandes places internationales avec implications sur les cotations.

RISQUE DE PERTE EN CAPITAL : Cette part/classe ne bénéficie d’aucune garantie ou protection du capital investi. Vous risquez de ne pas récupérer l’entièreté de votre capital investi.

Pour plus d’informations sur les risques de la part/classe, vous devez vous référer au prospectus et plus particulièrement à la section « Profil de risque » ainsi qu’au document d’information clé pour l’investisseur.